从携程、途牛5年财报看OTA如何"驻颜有方"

2018-06-25

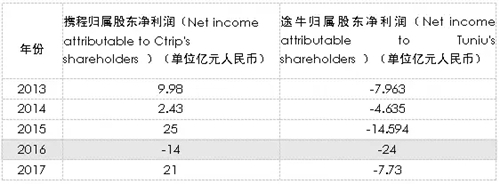

近期,携程、途牛两大OTA上市企业捷报频传。5月份,携程、途牛相继公布未经审计的2018年第一季度财务报表,报表显示携程业绩继续提升,途牛的亏损额度也在进一步收窄;不久前的3月份,携程和途牛刚刚公布了2017年全年财报,数据显示携程全年净利润翻番,途牛则亏损减少。连续的利好消息不禁让人猜测OTA们的日子是否已经越来越好过。

回顾近5年的财报可以追溯两大OTA代表性上市企业的盈利轨迹。

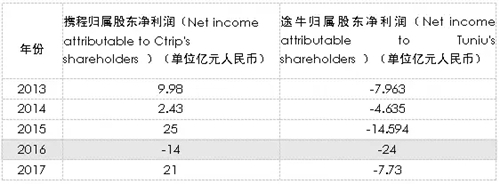

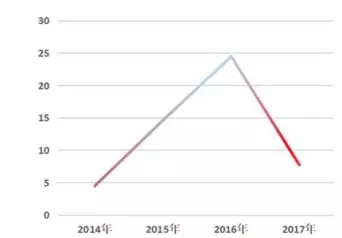

作为中国OTA的龙头老大,除2016年之外,携程一直保持着赢利的基本局面,但盈利数额忽高忽低,市场表现并不稳定;另一家企业途牛则一直在摸索中发展,知名度逐步提升,但始终在亏损的泥潭中挣扎,尤以2016年为最。这种局面的产生与中国OTA多年来烧钱拼流量的策略不无关系。以携程与去哪儿价格大战为例,烧钱战略令携程叫苦不迭,携程终于在2015年痛下决心,以股权置换方式收购去哪儿45%股权,彻底结束与去哪儿的价格厮杀。而在二者火拼价格战的一年时间内(2014年第三季度到2015年第二季度),去哪儿烧钱金额达27.6亿元,因此被并购后致使携程2016年财报数据受到影响,出现大额亏损;途牛巨额亏损的故事也与烧钱砸市场关系甚大,尤其在2016年,途牛先后与多个热门综艺节目合作,砸入大量广告费。有业内人士透露,途牛营销费用最高时占总费用的60%,比业内较为普遍的30%高出一大截。因此尽管途牛收入节节攀高,也终究难敌烧钱速度。

不过在经历过2016年的低谷后,OTA们也开始思考破局之法,2017年的财报就带来了惊喜:截至2017年12月31日的全年财报显示,携程全年净营业收入为人民币268亿元,同比增长39%;若不计股权报酬费用,全年归属携程股东的净利润为40亿元,这一数据在2016年为-14亿元。途牛2017年全年营收总计为22亿元,同比增长53.3%;净亏损为7.713亿元,2016年同期亏损为24亿元。

携程及途牛近5年净利润数据一览表(数据来源:携程及途牛历年财报)

2018年第一季度,两家企业的良好态势继续保持。第一季度财报显示,携程净利润为11亿元,较2017年同期增长超过20倍,而途牛的数据也显示虽然第一季度仍处于亏损状态,但0.238亿元的亏损较去年同期2.874亿元的亏损已大有进步。

如此看来,以携程和途牛为代表的OTA们终于告别了烧钱的粗暴打法,并且成效初显。那么,它们又是如何提升自身盈利能力的呢?

大而全:携程的巨无霸盈利大法

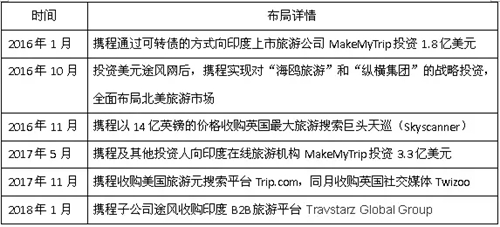

携程将近期赢利的原因归结为两点:全球化战略以及低线城市渗透。此前,包括梁建章、孙洁在内的多位高管,均对外强调携程正在构建“国际旅游生态圈”,积极寻求海外市场的拓展。2016年携程宣布收购全球最大的机票搜索平台之一——天巡控股有限公司,对于携程来说,收购这样一家在机票领域有较大影响力的企业,可以帮助其进一步拓展国际事业。“过去一年,携程对天巡的投资已经开始显现明显的协同效应。”梁建章在2017年财报发布后的电话会议里表示,携程帮助天巡开发了直接预订引擎,使得携程在天巡上的转化率提升了50%以上。财报显示,2017年第四季度非中国相关的纯国际机票已占到国际机票总量的30%,2017年第四季度天巡的直接预订收入几乎是2016年同期的2倍。为扩展国际市场,携程表示将继续推出新的功能和产品线来提升“一站式”旅游服务能力,例如在英语版OTA平台Trip.com上线租车业务。另外,携程也为国际用户推出了火车票预订和北美地区数以万计餐厅的在线预订服务。除了投资天巡,2016年-2018年,携程其他国际化举措不断,国际化业务的拓展是携程2017年大幅度盈利的主要原因之一。

携程及途牛近5年净利润数据一览表(数据来源:携程及途牛历年财报)

2018年第一季度,两家企业的良好态势继续保持。第一季度财报显示,携程净利润为11亿元,较2017年同期增长超过20倍,而途牛的数据也显示虽然第一季度仍处于亏损状态,但0.238亿元的亏损较去年同期2.874亿元的亏损已大有进步。

如此看来,以携程和途牛为代表的OTA们终于告别了烧钱的粗暴打法,并且成效初显。那么,它们又是如何提升自身盈利能力的呢?

大而全:携程的巨无霸盈利大法

携程将近期赢利的原因归结为两点:全球化战略以及低线城市渗透。此前,包括梁建章、孙洁在内的多位高管,均对外强调携程正在构建“国际旅游生态圈”,积极寻求海外市场的拓展。2016年携程宣布收购全球最大的机票搜索平台之一——天巡控股有限公司,对于携程来说,收购这样一家在机票领域有较大影响力的企业,可以帮助其进一步拓展国际事业。“过去一年,携程对天巡的投资已经开始显现明显的协同效应。”梁建章在2017年财报发布后的电话会议里表示,携程帮助天巡开发了直接预订引擎,使得携程在天巡上的转化率提升了50%以上。财报显示,2017年第四季度非中国相关的纯国际机票已占到国际机票总量的30%,2017年第四季度天巡的直接预订收入几乎是2016年同期的2倍。为扩展国际市场,携程表示将继续推出新的功能和产品线来提升“一站式”旅游服务能力,例如在英语版OTA平台Trip.com上线租车业务。另外,携程也为国际用户推出了火车票预订和北美地区数以万计餐厅的在线预订服务。除了投资天巡,2016年-2018年,携程其他国际化举措不断,国际化业务的拓展是携程2017年大幅度盈利的主要原因之一。

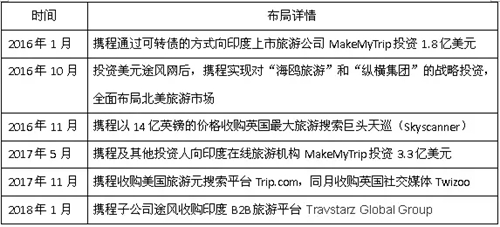

2016年-2018年携程国际化布局情况

此外,该企业也开始注重低线城市的门店渗透。财报显示,2017年在目标城市的渗透率平均增长超过50%,这一年共新开了1000多家携程和去哪儿品牌加盟店,这些线下门店以及5000家旅游百事通品牌门店的总交易额在2017年增长超过30%。北京联合大学在线旅游研究中心主任杨彦锋分析说,线下门店扩张策略对于度假板块销售额提升有很大促进作用,而度假板块正是携程致力打造的第三大主要业务,该业务板块的巩固为携程盈利贡献了不少力量。

2016年-2018年携程国际化布局情况

此外,该企业也开始注重低线城市的门店渗透。财报显示,2017年在目标城市的渗透率平均增长超过50%,这一年共新开了1000多家携程和去哪儿品牌加盟店,这些线下门店以及5000家旅游百事通品牌门店的总交易额在2017年增长超过30%。北京联合大学在线旅游研究中心主任杨彦锋分析说,线下门店扩张策略对于度假板块销售额提升有很大促进作用,而度假板块正是携程致力打造的第三大主要业务,该业务板块的巩固为携程盈利贡献了不少力量。

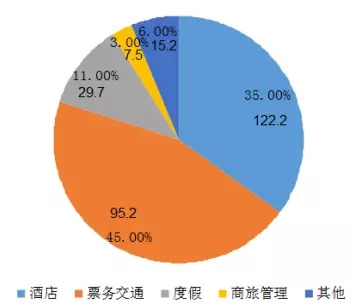

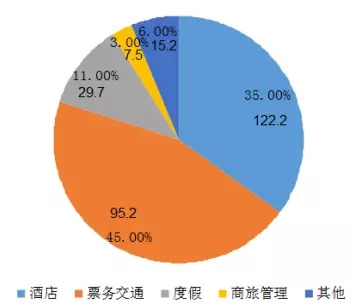

2017年携程各项业务营收额占比图(单位:亿元)

除了携程自己提及的两个盈利原因,对其他OTA的兼并整合效应开始收效,也是不得不提的重要因素。漳州佰翔圆山酒店收益总监刘冬锋说,2017年携程对艺龙、去哪儿的整合开始收效,市场份额进一步提升,再次扩大与竞争对手的距离,尽管携程的发展模式不完美,但在当下依然领先于竞争对手,因此携程盈利提高并不让人意外。杨彦锋也提出了类似的观点,携程在一系列收购案后,市场掌控力进一步提高,竞争激烈度下降。相关资料显示,不仅是在国内,携程在海外的兼并动作也是连续不断。在快速的歼灭战中,携程逐渐增强了赢利能力,这点从携程近几年的酒店业务收入变化情况也能得到佐证:2016年,尽管携程财报整体亏损,但酒店业务收入大幅度提升,由2015年的46亿元攀升为2016年的73.1亿元,增幅高达58%,较前两年增幅高出10多个百分点(2015年较2014年酒店业务收入增幅约为44%;2014年较2013年酒店业务收入增幅约为45%),2017年由于并购后市场份额基本稳定,携程酒店收入增幅减缓,但也将近30%。

简言之,大而全是携程目前获得盈利的主要手法:“大”体现在通过兼并同质竞争对手保持行业龙头老大地位,“全”体现在除了传统的酒店和机票预订业主之外,还不断扩展海外业务板块、度假业务板块,触角所及越来越广。

单点突破:途牛的深耕解压法

如果论及财报的靓丽程度,携程对途牛呈全面碾压之势,尽管不能和携程相匹敌,但途牛亏损收窄仍不失为一个好消息。长期以来,途牛都被外界看作是“烧钱换市场”的典型案例,创始人、董事长兼CEO于敦德对此也心知肚明。过去一年的时间,在多方压力下,途牛逐渐减少了在品牌上的无效投放,并对线上、线下与服务体系等方面做了升级改造。

2017年携程各项业务营收额占比图(单位:亿元)

除了携程自己提及的两个盈利原因,对其他OTA的兼并整合效应开始收效,也是不得不提的重要因素。漳州佰翔圆山酒店收益总监刘冬锋说,2017年携程对艺龙、去哪儿的整合开始收效,市场份额进一步提升,再次扩大与竞争对手的距离,尽管携程的发展模式不完美,但在当下依然领先于竞争对手,因此携程盈利提高并不让人意外。杨彦锋也提出了类似的观点,携程在一系列收购案后,市场掌控力进一步提高,竞争激烈度下降。相关资料显示,不仅是在国内,携程在海外的兼并动作也是连续不断。在快速的歼灭战中,携程逐渐增强了赢利能力,这点从携程近几年的酒店业务收入变化情况也能得到佐证:2016年,尽管携程财报整体亏损,但酒店业务收入大幅度提升,由2015年的46亿元攀升为2016年的73.1亿元,增幅高达58%,较前两年增幅高出10多个百分点(2015年较2014年酒店业务收入增幅约为44%;2014年较2013年酒店业务收入增幅约为45%),2017年由于并购后市场份额基本稳定,携程酒店收入增幅减缓,但也将近30%。

简言之,大而全是携程目前获得盈利的主要手法:“大”体现在通过兼并同质竞争对手保持行业龙头老大地位,“全”体现在除了传统的酒店和机票预订业主之外,还不断扩展海外业务板块、度假业务板块,触角所及越来越广。

单点突破:途牛的深耕解压法

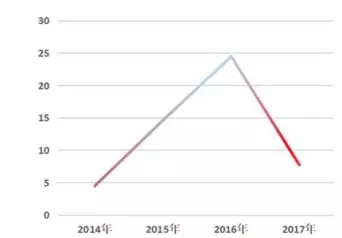

如果论及财报的靓丽程度,携程对途牛呈全面碾压之势,尽管不能和携程相匹敌,但途牛亏损收窄仍不失为一个好消息。长期以来,途牛都被外界看作是“烧钱换市场”的典型案例,创始人、董事长兼CEO于敦德对此也心知肚明。过去一年的时间,在多方压力下,途牛逐渐减少了在品牌上的无效投放,并对线上、线下与服务体系等方面做了升级改造。

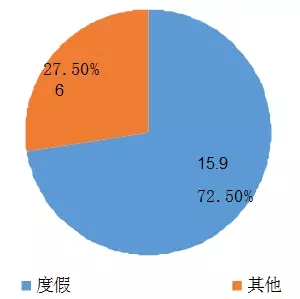

近4年途牛亏损趋势图(单位:亿元)

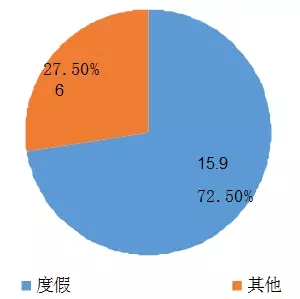

现阶段,与携程追求大而全的巨无霸式盈利不同,途牛更专注于深入国内度假市场单一板块,对这一板块的精耕细作是途牛提升盈利能力的主要策略。这一点从途牛财报对自身业务营收的统计也可见一斑,途牛将自身业务分为两类:度假、其他,足见对度假业务板块的重视。目前,途牛设立的线下门店均为自营。截至2017年年底,途牛已在全国设立了220家线下门市,2018年将再增150家以上,数据显示到2018年4月30日,已新增51家自营门市。除了线上线下销售渠道之外,途牛还建设了会员渠道、企业、运营商、笛风分销等多个销售渠道。

近4年途牛亏损趋势图(单位:亿元)

现阶段,与携程追求大而全的巨无霸式盈利不同,途牛更专注于深入国内度假市场单一板块,对这一板块的精耕细作是途牛提升盈利能力的主要策略。这一点从途牛财报对自身业务营收的统计也可见一斑,途牛将自身业务分为两类:度假、其他,足见对度假业务板块的重视。目前,途牛设立的线下门店均为自营。截至2017年年底,途牛已在全国设立了220家线下门市,2018年将再增150家以上,数据显示到2018年4月30日,已新增51家自营门市。除了线上线下销售渠道之外,途牛还建设了会员渠道、企业、运营商、笛风分销等多个销售渠道。

2017年途牛各项业务营收额占比图(单位:亿元)

单点突破的深耕盈利模式至少可以从两方面助力途牛盈利能力的稳健性:一是节约成本,二是顾客体验质量显著提升。途牛CEO于敦德在回答投资者提问时就表示,选择自营门店一方面是希望更好地满足客户在体验上的需求,另一方面也可以保留客户资源、促进复购,避免加盟制下不同门店间对于客户资源抢夺的问题。

途牛旅游网首席财务官辛怡针对2018年第一季度的财报进行了解释:“我们的亏损进一步收窄。首先,销售网络的拓展对销售与市场费用的下降起到了重要作用。本季度,自营门市对公司总交易额的贡献首次超过了10%。未来,随着销售网络的拓展和获客成本的下降,以及服务网络的完善和采购优势的扩大,途牛的运营效率将会持续提升。”杨彦锋也分析认为途牛亏损收窄主要得益于其成本消减显著,此外他对于途牛的合伙人计划、完备的团队旅游和供应商体系也表示认可,若能有效利用前景可期。

对顾客体验质量的不懈追求算得上是途牛逐渐减亏的长线策略。体验质量的提升会带来更多忠诚顾客,这为途牛节约了大量营销费用和人员管理费用,毕竟留住一个老顾客的成本仅相当于吸引一个新顾客成本的五分之一。这种财报的“美容”方法虽不如携程大而全、直接消灭竞争来的立竿见影,但抓住了消费者的核心需求,形成稳定的市场群体,前景总算有了一线希望。

“后价格战时代”,

创新服务、顾客至上是OTA财报驻颜良方

携程、途牛作为中国OTA领域较具代表性的两家上市企业,二者经营业绩在同时期大幅度提升的消息让人振奋,不过它们是否从此走上了持续稳健赢利的康庄道大依然有待观察。

追求大而全,在业务板块和市场份额方面不断开疆拓土,是携程的盈利逻辑,因此就不难理解,携程这几年为何并购案不断,毕竟通过并购染指新业务板块、消灭竞争扩展市场份额是构建业界航母的最佳捷径。只不过眼前看似强大的携程还不能高枕无忧。审视携程各项业务营收所占比例不难发现机票收入、酒店收入仍是其营收的大半壁江山。而这些业务的DNA还是代理,靠创新服务带来新增长点的难度不小。而创新对传统的颠覆往往就在须臾之间,还记得曾经的手机老大诺基亚在宣布企业倒闭的发布会上,CEO泣不成声说不知道自己做错了什么。是的,并非做错了什么,只是商业模式已老。面对飞猪、美团等后起之秀,携程这艘超级航母似乎已经有点儿掉转不灵。飞猪同样对国际游市场兴趣盎然,面对年轻用户打造了多款海外度假IP产品;美团不久前更是高调宣布2018年3月份间夜量超过携程系总和,对携程亦产生很大威胁。而除了创新对手的磨刀霍霍,如何了断与客户的恩怨同样是携程不得不解决的头等大事。刘冬锋就直言:“携程有必要改变与酒店业对立的情绪,更加平等的对待合作伙伴,而不是挟流量要求合作酒店必须选边站”。

途牛的综合实力较携程相去甚远,与行业老大硬碰硬显然是自寻死路,因此它选择在核心业务板块度假板块深耕细作,寻求单点突破。途牛对消费者体验的重视、对线下自营渠道一步一个脚印耕耘的老黄牛精神近年来也得到了许多业内人士的认可,但想在单一业务板块真正做到行业领先也非易事,一些业内人士就指出途牛的奋斗之路还很长。首先,线上流量费用居高不下。刘冬锋表示了自己对途牛的担忧:“2017年亏损减少当然是不错的表现,但是2018年要实现扭亏为盈的目标并非易事。途牛靠广告而来的流量,是否能跑赢投资人的耐心也值得关注。”其次,途牛的主营业务是度假板块,但度假是低频消费,因此投资回报并不高,这是途牛业绩持续亏损的重要原因。再者度假板块同样面临着激烈的竞争,杨彦锋就提到:“线下经营主体很多,接近10万家门店和3万个旅行社主体”,此外,前文提及的新兴对手们也逐渐表现出对度假板块的兴趣,与这些自带创新基因的对手同台竞技,鹿死谁手尚不可知。

谈到OTA未来的发展方向,“从单纯的渠道方向资源型、服务型的旅游集团转型”、“增强创新能力”、“以利润为中心和以客户为中心的平衡”,是多数受访者表达的共识。OTA领跑者们需要居安思危,不要吝啬于把积累和利润投在整合创新、塑造差异化优势方面,否则不知哪天就会倒在颠覆式创新的枪林弹雨中。虽然这几年无论是携程还是途牛都会打出“创新”的旗帜,但收效并不十分明显,记者通过财报发现尽管携程和途牛的新产品研发费用在逐年提升,但二者2017年的技术投入比率(本文采取计算方式:本年研发费用Research and product development expenses /本年营业收入net revenue)较2016年均有所下降(携程由0.39降为0.31;途牛由0.38将为0.27)。

未来已来,正准备赴港上市的美团旅行绘制的蓝图十分诱人,帮助酒店成长,提供一系列商务、技术支持,而非简单的代理提成关系;握有一手好牌的飞猪潜力巨大,它对未来酒店的描述不仅让酒店,也让消费者激动起来。此类创新平台的出现不但给了酒店、景区等新的合作机会,也对老牌OTA形成进攻之势。

令人欣慰的是,作为OTA龙头老大的携程也意识到了这一点,在近期,这家集光环与争议于一身的企业多次强调其核心价值观是“以客户为中心”,但愿这也是携程乃至中国OTA们着力淬炼财报驻颜术的利好信号。

2017年途牛各项业务营收额占比图(单位:亿元)

单点突破的深耕盈利模式至少可以从两方面助力途牛盈利能力的稳健性:一是节约成本,二是顾客体验质量显著提升。途牛CEO于敦德在回答投资者提问时就表示,选择自营门店一方面是希望更好地满足客户在体验上的需求,另一方面也可以保留客户资源、促进复购,避免加盟制下不同门店间对于客户资源抢夺的问题。

途牛旅游网首席财务官辛怡针对2018年第一季度的财报进行了解释:“我们的亏损进一步收窄。首先,销售网络的拓展对销售与市场费用的下降起到了重要作用。本季度,自营门市对公司总交易额的贡献首次超过了10%。未来,随着销售网络的拓展和获客成本的下降,以及服务网络的完善和采购优势的扩大,途牛的运营效率将会持续提升。”杨彦锋也分析认为途牛亏损收窄主要得益于其成本消减显著,此外他对于途牛的合伙人计划、完备的团队旅游和供应商体系也表示认可,若能有效利用前景可期。

对顾客体验质量的不懈追求算得上是途牛逐渐减亏的长线策略。体验质量的提升会带来更多忠诚顾客,这为途牛节约了大量营销费用和人员管理费用,毕竟留住一个老顾客的成本仅相当于吸引一个新顾客成本的五分之一。这种财报的“美容”方法虽不如携程大而全、直接消灭竞争来的立竿见影,但抓住了消费者的核心需求,形成稳定的市场群体,前景总算有了一线希望。

“后价格战时代”,

创新服务、顾客至上是OTA财报驻颜良方

携程、途牛作为中国OTA领域较具代表性的两家上市企业,二者经营业绩在同时期大幅度提升的消息让人振奋,不过它们是否从此走上了持续稳健赢利的康庄道大依然有待观察。

追求大而全,在业务板块和市场份额方面不断开疆拓土,是携程的盈利逻辑,因此就不难理解,携程这几年为何并购案不断,毕竟通过并购染指新业务板块、消灭竞争扩展市场份额是构建业界航母的最佳捷径。只不过眼前看似强大的携程还不能高枕无忧。审视携程各项业务营收所占比例不难发现机票收入、酒店收入仍是其营收的大半壁江山。而这些业务的DNA还是代理,靠创新服务带来新增长点的难度不小。而创新对传统的颠覆往往就在须臾之间,还记得曾经的手机老大诺基亚在宣布企业倒闭的发布会上,CEO泣不成声说不知道自己做错了什么。是的,并非做错了什么,只是商业模式已老。面对飞猪、美团等后起之秀,携程这艘超级航母似乎已经有点儿掉转不灵。飞猪同样对国际游市场兴趣盎然,面对年轻用户打造了多款海外度假IP产品;美团不久前更是高调宣布2018年3月份间夜量超过携程系总和,对携程亦产生很大威胁。而除了创新对手的磨刀霍霍,如何了断与客户的恩怨同样是携程不得不解决的头等大事。刘冬锋就直言:“携程有必要改变与酒店业对立的情绪,更加平等的对待合作伙伴,而不是挟流量要求合作酒店必须选边站”。

途牛的综合实力较携程相去甚远,与行业老大硬碰硬显然是自寻死路,因此它选择在核心业务板块度假板块深耕细作,寻求单点突破。途牛对消费者体验的重视、对线下自营渠道一步一个脚印耕耘的老黄牛精神近年来也得到了许多业内人士的认可,但想在单一业务板块真正做到行业领先也非易事,一些业内人士就指出途牛的奋斗之路还很长。首先,线上流量费用居高不下。刘冬锋表示了自己对途牛的担忧:“2017年亏损减少当然是不错的表现,但是2018年要实现扭亏为盈的目标并非易事。途牛靠广告而来的流量,是否能跑赢投资人的耐心也值得关注。”其次,途牛的主营业务是度假板块,但度假是低频消费,因此投资回报并不高,这是途牛业绩持续亏损的重要原因。再者度假板块同样面临着激烈的竞争,杨彦锋就提到:“线下经营主体很多,接近10万家门店和3万个旅行社主体”,此外,前文提及的新兴对手们也逐渐表现出对度假板块的兴趣,与这些自带创新基因的对手同台竞技,鹿死谁手尚不可知。

谈到OTA未来的发展方向,“从单纯的渠道方向资源型、服务型的旅游集团转型”、“增强创新能力”、“以利润为中心和以客户为中心的平衡”,是多数受访者表达的共识。OTA领跑者们需要居安思危,不要吝啬于把积累和利润投在整合创新、塑造差异化优势方面,否则不知哪天就会倒在颠覆式创新的枪林弹雨中。虽然这几年无论是携程还是途牛都会打出“创新”的旗帜,但收效并不十分明显,记者通过财报发现尽管携程和途牛的新产品研发费用在逐年提升,但二者2017年的技术投入比率(本文采取计算方式:本年研发费用Research and product development expenses /本年营业收入net revenue)较2016年均有所下降(携程由0.39降为0.31;途牛由0.38将为0.27)。

未来已来,正准备赴港上市的美团旅行绘制的蓝图十分诱人,帮助酒店成长,提供一系列商务、技术支持,而非简单的代理提成关系;握有一手好牌的飞猪潜力巨大,它对未来酒店的描述不仅让酒店,也让消费者激动起来。此类创新平台的出现不但给了酒店、景区等新的合作机会,也对老牌OTA形成进攻之势。

令人欣慰的是,作为OTA龙头老大的携程也意识到了这一点,在近期,这家集光环与争议于一身的企业多次强调其核心价值观是“以客户为中心”,但愿这也是携程乃至中国OTA们着力淬炼财报驻颜术的利好信号。

携程及途牛近5年净利润数据一览表(数据来源:携程及途牛历年财报)

2018年第一季度,两家企业的良好态势继续保持。第一季度财报显示,携程净利润为11亿元,较2017年同期增长超过20倍,而途牛的数据也显示虽然第一季度仍处于亏损状态,但0.238亿元的亏损较去年同期2.874亿元的亏损已大有进步。

如此看来,以携程和途牛为代表的OTA们终于告别了烧钱的粗暴打法,并且成效初显。那么,它们又是如何提升自身盈利能力的呢?

大而全:携程的巨无霸盈利大法

携程将近期赢利的原因归结为两点:全球化战略以及低线城市渗透。此前,包括梁建章、孙洁在内的多位高管,均对外强调携程正在构建“国际旅游生态圈”,积极寻求海外市场的拓展。2016年携程宣布收购全球最大的机票搜索平台之一——天巡控股有限公司,对于携程来说,收购这样一家在机票领域有较大影响力的企业,可以帮助其进一步拓展国际事业。“过去一年,携程对天巡的投资已经开始显现明显的协同效应。”梁建章在2017年财报发布后的电话会议里表示,携程帮助天巡开发了直接预订引擎,使得携程在天巡上的转化率提升了50%以上。财报显示,2017年第四季度非中国相关的纯国际机票已占到国际机票总量的30%,2017年第四季度天巡的直接预订收入几乎是2016年同期的2倍。为扩展国际市场,携程表示将继续推出新的功能和产品线来提升“一站式”旅游服务能力,例如在英语版OTA平台Trip.com上线租车业务。另外,携程也为国际用户推出了火车票预订和北美地区数以万计餐厅的在线预订服务。除了投资天巡,2016年-2018年,携程其他国际化举措不断,国际化业务的拓展是携程2017年大幅度盈利的主要原因之一。

携程及途牛近5年净利润数据一览表(数据来源:携程及途牛历年财报)

2018年第一季度,两家企业的良好态势继续保持。第一季度财报显示,携程净利润为11亿元,较2017年同期增长超过20倍,而途牛的数据也显示虽然第一季度仍处于亏损状态,但0.238亿元的亏损较去年同期2.874亿元的亏损已大有进步。

如此看来,以携程和途牛为代表的OTA们终于告别了烧钱的粗暴打法,并且成效初显。那么,它们又是如何提升自身盈利能力的呢?

大而全:携程的巨无霸盈利大法

携程将近期赢利的原因归结为两点:全球化战略以及低线城市渗透。此前,包括梁建章、孙洁在内的多位高管,均对外强调携程正在构建“国际旅游生态圈”,积极寻求海外市场的拓展。2016年携程宣布收购全球最大的机票搜索平台之一——天巡控股有限公司,对于携程来说,收购这样一家在机票领域有较大影响力的企业,可以帮助其进一步拓展国际事业。“过去一年,携程对天巡的投资已经开始显现明显的协同效应。”梁建章在2017年财报发布后的电话会议里表示,携程帮助天巡开发了直接预订引擎,使得携程在天巡上的转化率提升了50%以上。财报显示,2017年第四季度非中国相关的纯国际机票已占到国际机票总量的30%,2017年第四季度天巡的直接预订收入几乎是2016年同期的2倍。为扩展国际市场,携程表示将继续推出新的功能和产品线来提升“一站式”旅游服务能力,例如在英语版OTA平台Trip.com上线租车业务。另外,携程也为国际用户推出了火车票预订和北美地区数以万计餐厅的在线预订服务。除了投资天巡,2016年-2018年,携程其他国际化举措不断,国际化业务的拓展是携程2017年大幅度盈利的主要原因之一。

2016年-2018年携程国际化布局情况

此外,该企业也开始注重低线城市的门店渗透。财报显示,2017年在目标城市的渗透率平均增长超过50%,这一年共新开了1000多家携程和去哪儿品牌加盟店,这些线下门店以及5000家旅游百事通品牌门店的总交易额在2017年增长超过30%。北京联合大学在线旅游研究中心主任杨彦锋分析说,线下门店扩张策略对于度假板块销售额提升有很大促进作用,而度假板块正是携程致力打造的第三大主要业务,该业务板块的巩固为携程盈利贡献了不少力量。

2016年-2018年携程国际化布局情况

此外,该企业也开始注重低线城市的门店渗透。财报显示,2017年在目标城市的渗透率平均增长超过50%,这一年共新开了1000多家携程和去哪儿品牌加盟店,这些线下门店以及5000家旅游百事通品牌门店的总交易额在2017年增长超过30%。北京联合大学在线旅游研究中心主任杨彦锋分析说,线下门店扩张策略对于度假板块销售额提升有很大促进作用,而度假板块正是携程致力打造的第三大主要业务,该业务板块的巩固为携程盈利贡献了不少力量。

2017年携程各项业务营收额占比图(单位:亿元)

除了携程自己提及的两个盈利原因,对其他OTA的兼并整合效应开始收效,也是不得不提的重要因素。漳州佰翔圆山酒店收益总监刘冬锋说,2017年携程对艺龙、去哪儿的整合开始收效,市场份额进一步提升,再次扩大与竞争对手的距离,尽管携程的发展模式不完美,但在当下依然领先于竞争对手,因此携程盈利提高并不让人意外。杨彦锋也提出了类似的观点,携程在一系列收购案后,市场掌控力进一步提高,竞争激烈度下降。相关资料显示,不仅是在国内,携程在海外的兼并动作也是连续不断。在快速的歼灭战中,携程逐渐增强了赢利能力,这点从携程近几年的酒店业务收入变化情况也能得到佐证:2016年,尽管携程财报整体亏损,但酒店业务收入大幅度提升,由2015年的46亿元攀升为2016年的73.1亿元,增幅高达58%,较前两年增幅高出10多个百分点(2015年较2014年酒店业务收入增幅约为44%;2014年较2013年酒店业务收入增幅约为45%),2017年由于并购后市场份额基本稳定,携程酒店收入增幅减缓,但也将近30%。

简言之,大而全是携程目前获得盈利的主要手法:“大”体现在通过兼并同质竞争对手保持行业龙头老大地位,“全”体现在除了传统的酒店和机票预订业主之外,还不断扩展海外业务板块、度假业务板块,触角所及越来越广。

单点突破:途牛的深耕解压法

如果论及财报的靓丽程度,携程对途牛呈全面碾压之势,尽管不能和携程相匹敌,但途牛亏损收窄仍不失为一个好消息。长期以来,途牛都被外界看作是“烧钱换市场”的典型案例,创始人、董事长兼CEO于敦德对此也心知肚明。过去一年的时间,在多方压力下,途牛逐渐减少了在品牌上的无效投放,并对线上、线下与服务体系等方面做了升级改造。

2017年携程各项业务营收额占比图(单位:亿元)

除了携程自己提及的两个盈利原因,对其他OTA的兼并整合效应开始收效,也是不得不提的重要因素。漳州佰翔圆山酒店收益总监刘冬锋说,2017年携程对艺龙、去哪儿的整合开始收效,市场份额进一步提升,再次扩大与竞争对手的距离,尽管携程的发展模式不完美,但在当下依然领先于竞争对手,因此携程盈利提高并不让人意外。杨彦锋也提出了类似的观点,携程在一系列收购案后,市场掌控力进一步提高,竞争激烈度下降。相关资料显示,不仅是在国内,携程在海外的兼并动作也是连续不断。在快速的歼灭战中,携程逐渐增强了赢利能力,这点从携程近几年的酒店业务收入变化情况也能得到佐证:2016年,尽管携程财报整体亏损,但酒店业务收入大幅度提升,由2015年的46亿元攀升为2016年的73.1亿元,增幅高达58%,较前两年增幅高出10多个百分点(2015年较2014年酒店业务收入增幅约为44%;2014年较2013年酒店业务收入增幅约为45%),2017年由于并购后市场份额基本稳定,携程酒店收入增幅减缓,但也将近30%。

简言之,大而全是携程目前获得盈利的主要手法:“大”体现在通过兼并同质竞争对手保持行业龙头老大地位,“全”体现在除了传统的酒店和机票预订业主之外,还不断扩展海外业务板块、度假业务板块,触角所及越来越广。

单点突破:途牛的深耕解压法

如果论及财报的靓丽程度,携程对途牛呈全面碾压之势,尽管不能和携程相匹敌,但途牛亏损收窄仍不失为一个好消息。长期以来,途牛都被外界看作是“烧钱换市场”的典型案例,创始人、董事长兼CEO于敦德对此也心知肚明。过去一年的时间,在多方压力下,途牛逐渐减少了在品牌上的无效投放,并对线上、线下与服务体系等方面做了升级改造。

近4年途牛亏损趋势图(单位:亿元)

现阶段,与携程追求大而全的巨无霸式盈利不同,途牛更专注于深入国内度假市场单一板块,对这一板块的精耕细作是途牛提升盈利能力的主要策略。这一点从途牛财报对自身业务营收的统计也可见一斑,途牛将自身业务分为两类:度假、其他,足见对度假业务板块的重视。目前,途牛设立的线下门店均为自营。截至2017年年底,途牛已在全国设立了220家线下门市,2018年将再增150家以上,数据显示到2018年4月30日,已新增51家自营门市。除了线上线下销售渠道之外,途牛还建设了会员渠道、企业、运营商、笛风分销等多个销售渠道。

近4年途牛亏损趋势图(单位:亿元)

现阶段,与携程追求大而全的巨无霸式盈利不同,途牛更专注于深入国内度假市场单一板块,对这一板块的精耕细作是途牛提升盈利能力的主要策略。这一点从途牛财报对自身业务营收的统计也可见一斑,途牛将自身业务分为两类:度假、其他,足见对度假业务板块的重视。目前,途牛设立的线下门店均为自营。截至2017年年底,途牛已在全国设立了220家线下门市,2018年将再增150家以上,数据显示到2018年4月30日,已新增51家自营门市。除了线上线下销售渠道之外,途牛还建设了会员渠道、企业、运营商、笛风分销等多个销售渠道。

2017年途牛各项业务营收额占比图(单位:亿元)

单点突破的深耕盈利模式至少可以从两方面助力途牛盈利能力的稳健性:一是节约成本,二是顾客体验质量显著提升。途牛CEO于敦德在回答投资者提问时就表示,选择自营门店一方面是希望更好地满足客户在体验上的需求,另一方面也可以保留客户资源、促进复购,避免加盟制下不同门店间对于客户资源抢夺的问题。

途牛旅游网首席财务官辛怡针对2018年第一季度的财报进行了解释:“我们的亏损进一步收窄。首先,销售网络的拓展对销售与市场费用的下降起到了重要作用。本季度,自营门市对公司总交易额的贡献首次超过了10%。未来,随着销售网络的拓展和获客成本的下降,以及服务网络的完善和采购优势的扩大,途牛的运营效率将会持续提升。”杨彦锋也分析认为途牛亏损收窄主要得益于其成本消减显著,此外他对于途牛的合伙人计划、完备的团队旅游和供应商体系也表示认可,若能有效利用前景可期。

对顾客体验质量的不懈追求算得上是途牛逐渐减亏的长线策略。体验质量的提升会带来更多忠诚顾客,这为途牛节约了大量营销费用和人员管理费用,毕竟留住一个老顾客的成本仅相当于吸引一个新顾客成本的五分之一。这种财报的“美容”方法虽不如携程大而全、直接消灭竞争来的立竿见影,但抓住了消费者的核心需求,形成稳定的市场群体,前景总算有了一线希望。

“后价格战时代”,

创新服务、顾客至上是OTA财报驻颜良方

携程、途牛作为中国OTA领域较具代表性的两家上市企业,二者经营业绩在同时期大幅度提升的消息让人振奋,不过它们是否从此走上了持续稳健赢利的康庄道大依然有待观察。

追求大而全,在业务板块和市场份额方面不断开疆拓土,是携程的盈利逻辑,因此就不难理解,携程这几年为何并购案不断,毕竟通过并购染指新业务板块、消灭竞争扩展市场份额是构建业界航母的最佳捷径。只不过眼前看似强大的携程还不能高枕无忧。审视携程各项业务营收所占比例不难发现机票收入、酒店收入仍是其营收的大半壁江山。而这些业务的DNA还是代理,靠创新服务带来新增长点的难度不小。而创新对传统的颠覆往往就在须臾之间,还记得曾经的手机老大诺基亚在宣布企业倒闭的发布会上,CEO泣不成声说不知道自己做错了什么。是的,并非做错了什么,只是商业模式已老。面对飞猪、美团等后起之秀,携程这艘超级航母似乎已经有点儿掉转不灵。飞猪同样对国际游市场兴趣盎然,面对年轻用户打造了多款海外度假IP产品;美团不久前更是高调宣布2018年3月份间夜量超过携程系总和,对携程亦产生很大威胁。而除了创新对手的磨刀霍霍,如何了断与客户的恩怨同样是携程不得不解决的头等大事。刘冬锋就直言:“携程有必要改变与酒店业对立的情绪,更加平等的对待合作伙伴,而不是挟流量要求合作酒店必须选边站”。

途牛的综合实力较携程相去甚远,与行业老大硬碰硬显然是自寻死路,因此它选择在核心业务板块度假板块深耕细作,寻求单点突破。途牛对消费者体验的重视、对线下自营渠道一步一个脚印耕耘的老黄牛精神近年来也得到了许多业内人士的认可,但想在单一业务板块真正做到行业领先也非易事,一些业内人士就指出途牛的奋斗之路还很长。首先,线上流量费用居高不下。刘冬锋表示了自己对途牛的担忧:“2017年亏损减少当然是不错的表现,但是2018年要实现扭亏为盈的目标并非易事。途牛靠广告而来的流量,是否能跑赢投资人的耐心也值得关注。”其次,途牛的主营业务是度假板块,但度假是低频消费,因此投资回报并不高,这是途牛业绩持续亏损的重要原因。再者度假板块同样面临着激烈的竞争,杨彦锋就提到:“线下经营主体很多,接近10万家门店和3万个旅行社主体”,此外,前文提及的新兴对手们也逐渐表现出对度假板块的兴趣,与这些自带创新基因的对手同台竞技,鹿死谁手尚不可知。

谈到OTA未来的发展方向,“从单纯的渠道方向资源型、服务型的旅游集团转型”、“增强创新能力”、“以利润为中心和以客户为中心的平衡”,是多数受访者表达的共识。OTA领跑者们需要居安思危,不要吝啬于把积累和利润投在整合创新、塑造差异化优势方面,否则不知哪天就会倒在颠覆式创新的枪林弹雨中。虽然这几年无论是携程还是途牛都会打出“创新”的旗帜,但收效并不十分明显,记者通过财报发现尽管携程和途牛的新产品研发费用在逐年提升,但二者2017年的技术投入比率(本文采取计算方式:本年研发费用Research and product development expenses /本年营业收入net revenue)较2016年均有所下降(携程由0.39降为0.31;途牛由0.38将为0.27)。

未来已来,正准备赴港上市的美团旅行绘制的蓝图十分诱人,帮助酒店成长,提供一系列商务、技术支持,而非简单的代理提成关系;握有一手好牌的飞猪潜力巨大,它对未来酒店的描述不仅让酒店,也让消费者激动起来。此类创新平台的出现不但给了酒店、景区等新的合作机会,也对老牌OTA形成进攻之势。

令人欣慰的是,作为OTA龙头老大的携程也意识到了这一点,在近期,这家集光环与争议于一身的企业多次强调其核心价值观是“以客户为中心”,但愿这也是携程乃至中国OTA们着力淬炼财报驻颜术的利好信号。

2017年途牛各项业务营收额占比图(单位:亿元)

单点突破的深耕盈利模式至少可以从两方面助力途牛盈利能力的稳健性:一是节约成本,二是顾客体验质量显著提升。途牛CEO于敦德在回答投资者提问时就表示,选择自营门店一方面是希望更好地满足客户在体验上的需求,另一方面也可以保留客户资源、促进复购,避免加盟制下不同门店间对于客户资源抢夺的问题。

途牛旅游网首席财务官辛怡针对2018年第一季度的财报进行了解释:“我们的亏损进一步收窄。首先,销售网络的拓展对销售与市场费用的下降起到了重要作用。本季度,自营门市对公司总交易额的贡献首次超过了10%。未来,随着销售网络的拓展和获客成本的下降,以及服务网络的完善和采购优势的扩大,途牛的运营效率将会持续提升。”杨彦锋也分析认为途牛亏损收窄主要得益于其成本消减显著,此外他对于途牛的合伙人计划、完备的团队旅游和供应商体系也表示认可,若能有效利用前景可期。

对顾客体验质量的不懈追求算得上是途牛逐渐减亏的长线策略。体验质量的提升会带来更多忠诚顾客,这为途牛节约了大量营销费用和人员管理费用,毕竟留住一个老顾客的成本仅相当于吸引一个新顾客成本的五分之一。这种财报的“美容”方法虽不如携程大而全、直接消灭竞争来的立竿见影,但抓住了消费者的核心需求,形成稳定的市场群体,前景总算有了一线希望。

“后价格战时代”,

创新服务、顾客至上是OTA财报驻颜良方

携程、途牛作为中国OTA领域较具代表性的两家上市企业,二者经营业绩在同时期大幅度提升的消息让人振奋,不过它们是否从此走上了持续稳健赢利的康庄道大依然有待观察。

追求大而全,在业务板块和市场份额方面不断开疆拓土,是携程的盈利逻辑,因此就不难理解,携程这几年为何并购案不断,毕竟通过并购染指新业务板块、消灭竞争扩展市场份额是构建业界航母的最佳捷径。只不过眼前看似强大的携程还不能高枕无忧。审视携程各项业务营收所占比例不难发现机票收入、酒店收入仍是其营收的大半壁江山。而这些业务的DNA还是代理,靠创新服务带来新增长点的难度不小。而创新对传统的颠覆往往就在须臾之间,还记得曾经的手机老大诺基亚在宣布企业倒闭的发布会上,CEO泣不成声说不知道自己做错了什么。是的,并非做错了什么,只是商业模式已老。面对飞猪、美团等后起之秀,携程这艘超级航母似乎已经有点儿掉转不灵。飞猪同样对国际游市场兴趣盎然,面对年轻用户打造了多款海外度假IP产品;美团不久前更是高调宣布2018年3月份间夜量超过携程系总和,对携程亦产生很大威胁。而除了创新对手的磨刀霍霍,如何了断与客户的恩怨同样是携程不得不解决的头等大事。刘冬锋就直言:“携程有必要改变与酒店业对立的情绪,更加平等的对待合作伙伴,而不是挟流量要求合作酒店必须选边站”。

途牛的综合实力较携程相去甚远,与行业老大硬碰硬显然是自寻死路,因此它选择在核心业务板块度假板块深耕细作,寻求单点突破。途牛对消费者体验的重视、对线下自营渠道一步一个脚印耕耘的老黄牛精神近年来也得到了许多业内人士的认可,但想在单一业务板块真正做到行业领先也非易事,一些业内人士就指出途牛的奋斗之路还很长。首先,线上流量费用居高不下。刘冬锋表示了自己对途牛的担忧:“2017年亏损减少当然是不错的表现,但是2018年要实现扭亏为盈的目标并非易事。途牛靠广告而来的流量,是否能跑赢投资人的耐心也值得关注。”其次,途牛的主营业务是度假板块,但度假是低频消费,因此投资回报并不高,这是途牛业绩持续亏损的重要原因。再者度假板块同样面临着激烈的竞争,杨彦锋就提到:“线下经营主体很多,接近10万家门店和3万个旅行社主体”,此外,前文提及的新兴对手们也逐渐表现出对度假板块的兴趣,与这些自带创新基因的对手同台竞技,鹿死谁手尚不可知。

谈到OTA未来的发展方向,“从单纯的渠道方向资源型、服务型的旅游集团转型”、“增强创新能力”、“以利润为中心和以客户为中心的平衡”,是多数受访者表达的共识。OTA领跑者们需要居安思危,不要吝啬于把积累和利润投在整合创新、塑造差异化优势方面,否则不知哪天就会倒在颠覆式创新的枪林弹雨中。虽然这几年无论是携程还是途牛都会打出“创新”的旗帜,但收效并不十分明显,记者通过财报发现尽管携程和途牛的新产品研发费用在逐年提升,但二者2017年的技术投入比率(本文采取计算方式:本年研发费用Research and product development expenses /本年营业收入net revenue)较2016年均有所下降(携程由0.39降为0.31;途牛由0.38将为0.27)。

未来已来,正准备赴港上市的美团旅行绘制的蓝图十分诱人,帮助酒店成长,提供一系列商务、技术支持,而非简单的代理提成关系;握有一手好牌的飞猪潜力巨大,它对未来酒店的描述不仅让酒店,也让消费者激动起来。此类创新平台的出现不但给了酒店、景区等新的合作机会,也对老牌OTA形成进攻之势。

令人欣慰的是,作为OTA龙头老大的携程也意识到了这一点,在近期,这家集光环与争议于一身的企业多次强调其核心价值观是“以客户为中心”,但愿这也是携程乃至中国OTA们着力淬炼财报驻颜术的利好信号。