豪华酒店集团盲目扩张背后:高端酒店烂尾、撤牌频现

2017-12-15

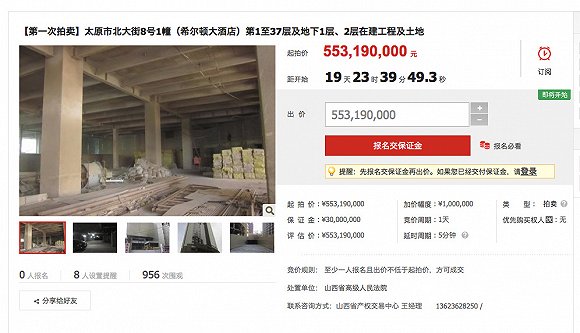

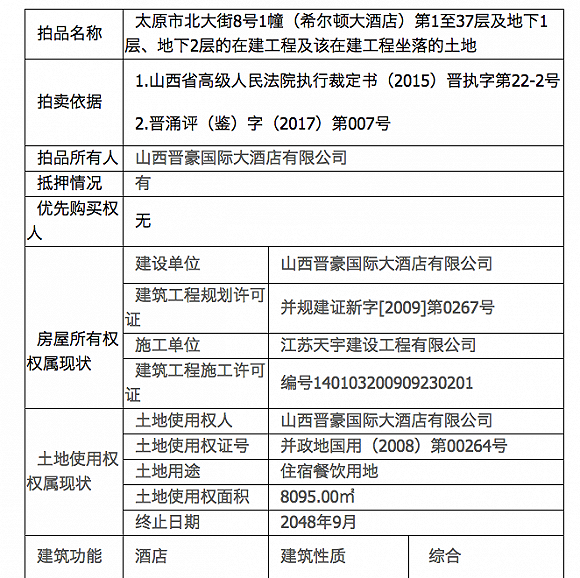

12月1日,阿里拍卖挂出一处“希尔顿大酒店”,该酒店位于山西省太原市,共计37层,起拍价超过5.53亿元。

二三线城市多地五星级酒店烂尾

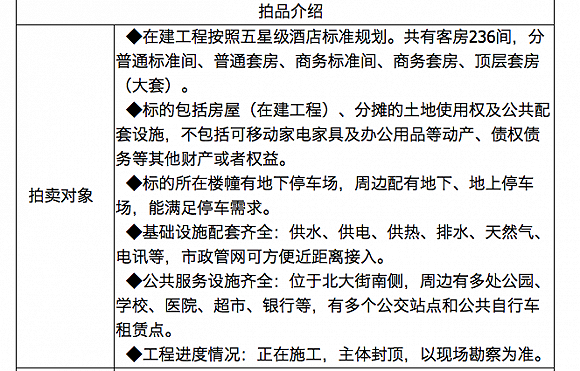

上述阿里拍卖上的拍卖信息显示,所拍卖的希尔顿酒店所有人、建设单位和土地使用权人均为山西晋豪国际大酒店有限公司,拍品共37层,按照五星级酒店标准规划,共有客房236间,分普通标准间、普通套房、商务标准间、商务套房、顶层套房(大套)。

拍卖依据为山西省高级人民法院执行裁定书(2015)晋执字第22-2号。界面新闻记者在该裁定书中看到,拍卖的原因为酒店开发方资金链断裂,无法正常支付工程款。

太原希尔顿酒店于2006年开始筹建,宣传称为“山西省首家商务五星级国际酒店”,由希尔顿酒店管理公司和山西晋豪国际大酒店有限公司合作开发,2011年可以正式开业,但随后经历了两次停工。

根据估价报告显示,至价值时点该幢楼工程已几近完成: 主体工程已封顶,地下室、裙楼、塔楼结构工程已完成、二次墙体砌筑基本完成,钢结构防火涂料基本完成,空调、排水、消防、强弱电等排线都已完成。

除了太原,公开信息显示,近年来,包括山西太原、贵州贵阳、安徽安庆、浙江诸暨、浙江富阳、湖北宜昌、广西桂林等地筹建的希尔顿酒店均出现了停工、烂尾的情况。

业内人士对界面新闻记者表示,这种烂尾现象在房地产低迷时会出现一大批。

他表示,高星级豪华酒店的投资模型与中低端酒店不同,后者以酒店本身的入住率和经济效益为主导,而对五星级酒店的开发商来说,开一家五星级酒店,并不是想依靠酒店本身赚钱,而是依靠该豪华酒店,带动周边房价的上涨,从周边房地产等配套设施获利,之后才考虑酒店本身的盈利问题:“一般是先找个国外的大牌子,拉高房价,等周围的房地产开发完,才发现酒店亏损了,才来换管理公司。”

所以,酒店工程烂尾与酒店撤牌有根本性的区别,烂尾是因为酒店所在城市的房地产市场下行,开发商无法从其获利而选择放弃,与酒店品牌方无关;而酒店经营中的撤牌和暂停合作,则与酒店管理公司的管理能力有关系。

高星级酒店扩张背后的矛盾

近年来,高端国际酒店集团加快了在中国的布局,与此前秉持的“物以稀为贵”的顶级酒店发展理念有了根本转变:希尔顿还拟对中国区引入三个新品牌——格芮希尔顿精选酒店、希尔顿嘉诺宾酒店、安泊酒店。

但同时,包括希尔顿在内几家国际酒店品牌遭遇了业主主动撤牌事件。

近日,位于华山路上的上海希尔顿酒店宣布将在2018年1月1日撤牌,由锦江国际酒店集团北方公司的昆仑品牌接管;几个月前,25年历史的虹桥喜来登“变身”虹桥锦江,这给外资酒店多年来以轻资产委托管理的合作模式带来警示,对跨国集团来说,如何在扩张过程中管理好多品牌也将是一种挑战。

以最为“激进”的洲际为例,公开资料显示,2008-2013年间,洲际酒店发生多起撤牌事件。据北京商报报道,洲际酒店在华的220余家酒店中有近半数处于亏损状态,且自2010年开始,洲际酒店频频出现业主解约的情况。洲际酒店在业内甚至被戏称为“最易分手酒店品牌”。

华美顾问集团首席知识官赵焕焱对界面新闻记者表示,跨国集团频繁被摘牌,这是因为在供大于求的情况下,其品牌优势不明显。跨国公司受制于“囚徒困境”,有利可图就发展,只要降低发展成本,中外合作会增加。

供大于求明显反映在管理费上。赵焕焱表示,2017年,中外酒店管理公司管理费收取下降30%至40%,奖励管理费的减少反映了中国酒店业供大于求后的业绩下降,同时也致使管理公司在管理费收入与管理酒店数量上升不同步。

赵焕焱对界面新闻记者表示,跨国集团的平均管理费包括两部分,其中基本管理费是营业收入的2%,奖励管理费是毛利润的10%。相比之下,本土管理集团价格更低。

以本土酒店管理公司金陵为例,其2017年上半年收取管理费平均每家30.24万元;相比之下,由跨国管理公司管理的金茂集团8家酒店2016年全权委托管理费占营业收入4.96%,每家平均管理费达到1120万元。

一位业内人士对界面新闻记者分析,普遍来讲,跨国集团运营的业绩不佳,目前国内的高端酒店在管理上有本土化的趋势。

三线城市真的需要五星级酒店吗?

从1984年假日酒店Holiday Inn作为第一个国际酒店品牌进入中国,国际酒店集团已在国内耕耘了30多年。从开始的满足市场需求,到后来的过度炒作,发生在同样属于房地产类型的五星级酒店身上。在投资过热时,其建设速度远超GDP增速,产能过剩现象在二三线城市尤为严重。

公开资料显示,截止今年12月,国际五星酒店数量最多的是上海, 共72家,比位于第二名的北京整整多出19家,而超过20家的有9个城市,分别是上海、北京、三亚、广州、深圳、天津、杭州、成都及苏州,几乎都是一线城市。排名前20的城市中,江浙一带酒店比重偏多,南京、无锡、宁波均有上板。

在一线城市竞争压力之下,高星级酒店集团逐渐下沉至二三线城市,但一些二三线城市酒店目前仍以单体酒店为主,市场需求不大,市场趋于饱和。

从投资回收来看,在供大于求的情况下,高档酒店的投资回报周期正在变得越来越长,一些三线城市则更长。赵焕焱表示,酒店作为商业地产有40年的经营时间,黄金收获期是开业后6至20年。但对于国内的五星级酒店而言,投资回报周期普遍在25年左右。

在开业初期,星级酒店不得不采取低价策略占领市场份额,所以通常新开业的五星酒店在前几年的财务状况都不甚理想,甚至会出现亏损,普遍出现在二三线城市。但动辄数亿投资的酒店,在低价战略的影响下,投资回报年限被拉得过长,很容易出现资金链断裂的现象。

根据公布国家旅游局监督管理司的数据来看,2016年全国50个城市的星级酒店的投资回报率呈现出两极分化的态势:最高的为三亚,收益率为12.91%,静态回收期为7.75年,排名第二为上海,收益率为8.91%,静态回收期11.22年。50个城市中,只有6个城市的回收期在20年以内,有19个收益率为正,剩下城市的收益率则为负数,其中洛阳的收益率为-30.61%,银川为-38.81%,为排名倒数两位。

在收益率为负数的城市中,有不少省会城市和二线城市,包括济南、杭州、武汉、成都、郑州等等。