独角兽or毒角兽 携程是翩翩少年还是油腻中年?

2018-04-19

从2017年3月份开始,每周一篇,叶檀财经共发表了41篇分析上市公司的文章。

这是一件笨事,市场上几乎没有人愿意做,风险高,没收益。我们遇到过各种事,周三晚上的电话几乎没有断过,威胁也没有停过。笨事总要有人做,做的多了,手有余香。檀香们,你们的支持是我们坚持的动力,多多支持,多多点赞,否则,你们再也看不到持续对上市公司定期说真话的人了。分析上市公司,原意是尽可能的消除信息不对称,最大程度的还原一家上市公司,如果能帮到投资者理性投资,我们的目的就达到了。

中国股市正在经历一场大变革,新经济当道,独角兽优先,投资者虎视眈眈想抢一块肥肉。群体情绪高昂时,个体尤需冷静,警惕独角兽变成毒角兽。

“瘦小离家胖了回,乡音无改肉成堆,儿童相见不相识,笑问胖子你是谁?”

投资,就是投企业的未来,过去伟大的企业,未来不一定就好,最典型的例子就是柯达。同样,有些独角兽离家出走时意气风发,现在可能满身肥肉,不复当年。

美团、滴滴大战正酣,在线旅游代理平台巨头携程也宣布加入混战,获得“网约车牌照”,可在全国开展网约车业务。

作为首批入选以CDR形式回归A股的企业,携程究竟是一个翩翩少年,还是一个油腻中年?

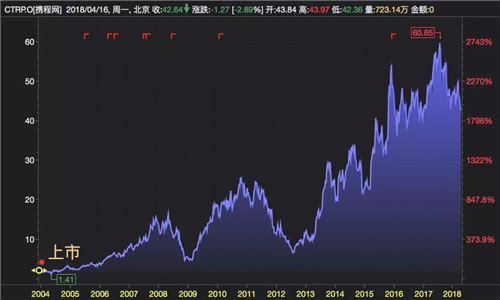

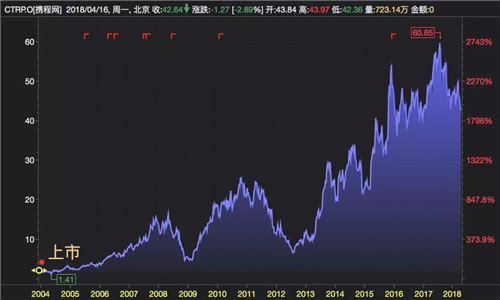

辉煌股价 十年十倍

1999年,梁建章创立携程网。2003年,携程网在纳斯达克上市,目前是国内最大的在线旅游代理平台。

上市以来,股价辉煌,前复权股价从每股1.41美元上涨至40美元,涨幅高达20倍,给投资者带来丰厚回报。

辉煌股价 十年十倍

1999年,梁建章创立携程网。2003年,携程网在纳斯达克上市,目前是国内最大的在线旅游代理平台。

上市以来,股价辉煌,前复权股价从每股1.41美元上涨至40美元,涨幅高达20倍,给投资者带来丰厚回报。

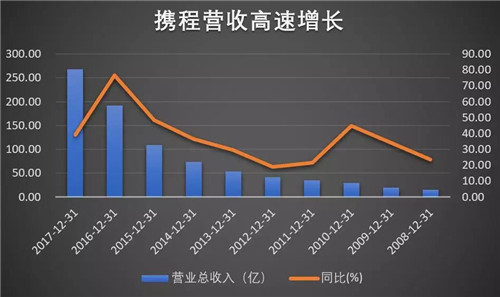

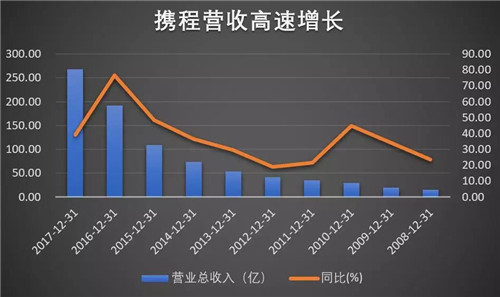

携程股价爆发背后有业绩支持。

从2008年到2017年,携程网营收由14.82亿飙升至267.8亿,年复合增速高达37.93%。最近几年,营收增速更是加速,基本在40%左右,2016年增速一度高达76.45%。

同一时期,携程网前复权股价由5.95美元上涨至44.1美元,年复合增速为24.93%。

携程股价爆发背后有业绩支持。

从2008年到2017年,携程网营收由14.82亿飙升至267.8亿,年复合增速高达37.93%。最近几年,营收增速更是加速,基本在40%左右,2016年增速一度高达76.45%。

同一时期,携程网前复权股价由5.95美元上涨至44.1美元,年复合增速为24.93%。

数据来源:公司历年财报 制图:叶檀财经

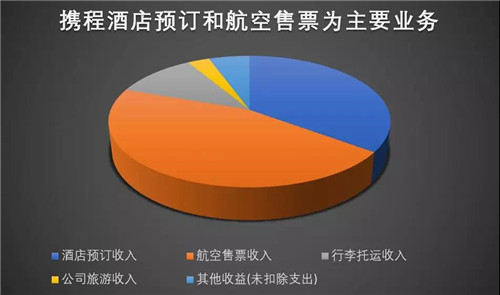

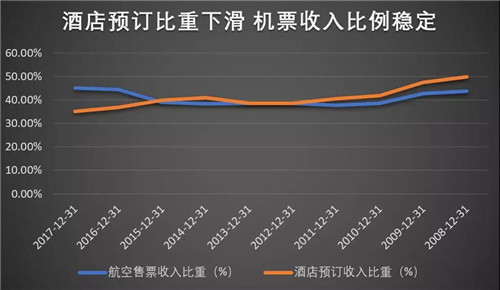

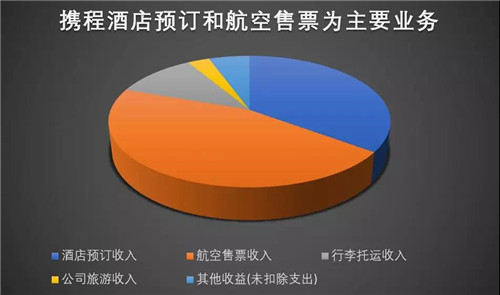

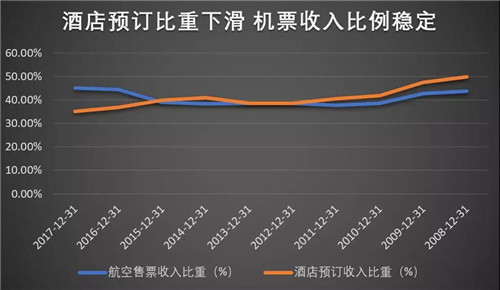

2017年,携程网营收同比增长39.27%,至267.8亿,其中酒店预订和航空售票收入分别达到95亿和122亿,二者合计占总营收的比重超过80%!

数据来源:公司历年财报 制图:叶檀财经

2017年,携程网营收同比增长39.27%,至267.8亿,其中酒店预订和航空售票收入分别达到95亿和122亿,二者合计占总营收的比重超过80%!

数据来源:公司历年财报 制图:叶檀财经

一直以来,这两项业务都是公司的拳头业务,增速飞快,不亚于新业务。

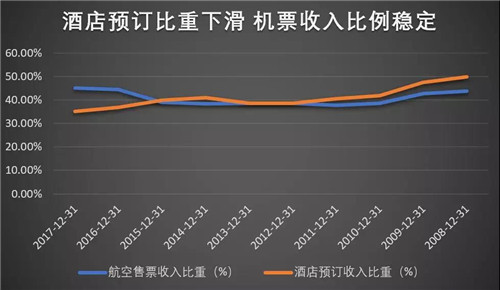

数据来源:公司历年财报 制图:叶檀财经

一直以来,这两项业务都是公司的拳头业务,增速飞快,不亚于新业务。

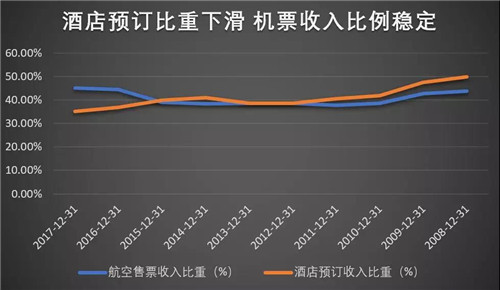

数据来源:公司历年财报 制图:叶檀财经

携程的航空售票业务比重稳定,但酒店预订业务比重却不断下降,已经由2008年的50%下降至2017年的35%,需要引起警惕。

数据来源:公司历年财报 制图:叶檀财经

携程的航空售票业务比重稳定,但酒店预订业务比重却不断下降,已经由2008年的50%下降至2017年的35%,需要引起警惕。

数据来源:公司历年财报 制图:叶檀财经

再见,翩翩少年!

无论从股价还是营收的角度,以前携程的确是一家优秀企业,可以说是翩翩少年。出走半生,如今已变成一个油腻中年,虽然眉宇间虽还留有年少时的英气,骨子里已经有心无力。

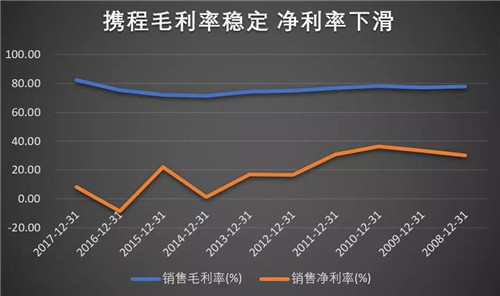

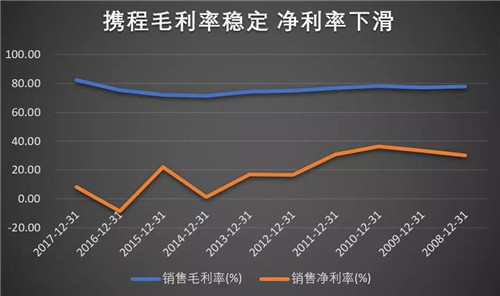

从2008年到2017年,携程毛利率一直维持在70%、80%的高位,最近四年毛利率更是增长了10个百分点。

但净利率不断下滑,一个台阶一个台阶往下走,尤其是2014年和2016年,净利率竟然低至1.25%和-8.51%。2017年虽然反弹至8.07%,仍远低于2011年以前30%的水平,直接导致公司净利润下降。

数据来源:公司历年财报 制图:叶檀财经

再见,翩翩少年!

无论从股价还是营收的角度,以前携程的确是一家优秀企业,可以说是翩翩少年。出走半生,如今已变成一个油腻中年,虽然眉宇间虽还留有年少时的英气,骨子里已经有心无力。

从2008年到2017年,携程毛利率一直维持在70%、80%的高位,最近四年毛利率更是增长了10个百分点。

但净利率不断下滑,一个台阶一个台阶往下走,尤其是2014年和2016年,净利率竟然低至1.25%和-8.51%。2017年虽然反弹至8.07%,仍远低于2011年以前30%的水平,直接导致公司净利润下降。

数据来源:公司历年财报 制图:叶檀财经

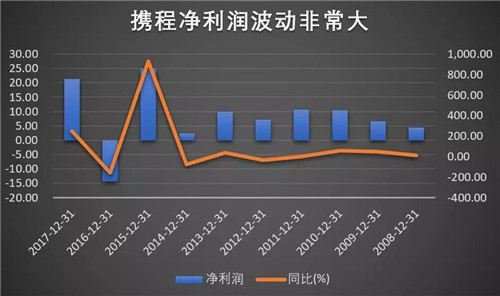

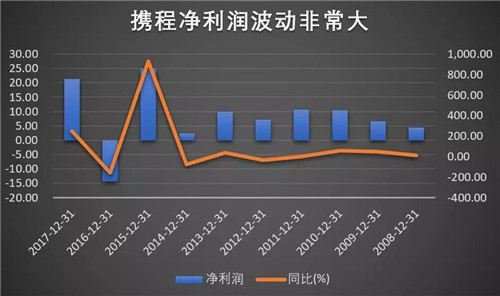

跟营收稳步增长不同,携程净利润波动幅度非常大。

2013年以前,携程净利润增速高可至59.05%,低可至-33.63%,这种波动幅度已经超过非常多公司,但是跟最近几年相比,还是小巫见大巫。

最近三年携程净利润波幅的绝对值,最高达到933.06%,最低也高达157.05%。

数据来源:公司历年财报 制图:叶檀财经

跟营收稳步增长不同,携程净利润波动幅度非常大。

2013年以前,携程净利润增速高可至59.05%,低可至-33.63%,这种波动幅度已经超过非常多公司,但是跟最近几年相比,还是小巫见大巫。

最近三年携程净利润波幅的绝对值,最高达到933.06%,最低也高达157.05%。

数据来源:公司历年财报 制图:叶檀财经

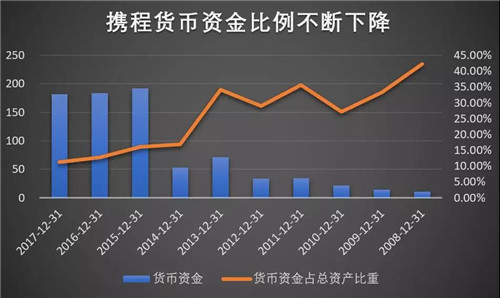

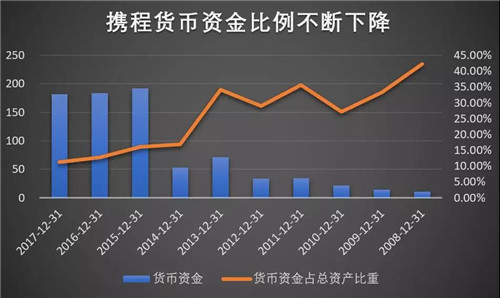

随着公司发展,携程货币资金规模不断膨胀,资金状况却在恶化。

从2008年至2017年,携程货币资金规模由11亿增长至182亿,增幅高达16.55倍,但资产规模由26亿膨胀至1620亿,增幅高达62.31倍。这导致携程货币资金占总资产比例不断下降,由10年前的42.31%下降至11.23%。

数据来源:公司历年财报 制图:叶檀财经

随着公司发展,携程货币资金规模不断膨胀,资金状况却在恶化。

从2008年至2017年,携程货币资金规模由11亿增长至182亿,增幅高达16.55倍,但资产规模由26亿膨胀至1620亿,增幅高达62.31倍。这导致携程货币资金占总资产比例不断下降,由10年前的42.31%下降至11.23%。

数据来源:公司历年财报 制图:叶檀财经

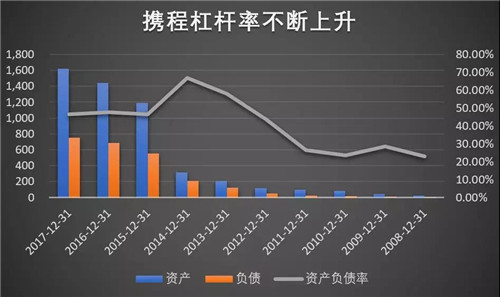

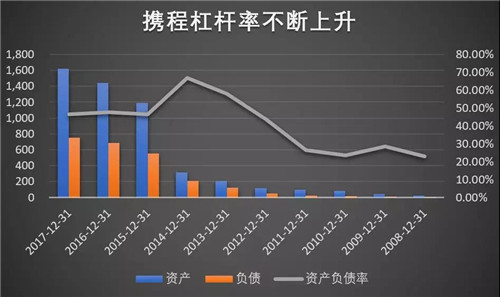

资产增加是好事,但得注意负债规模。在不考虑最优资本结构的情况下,负债规模迅速飙升,对企业而言绝对不是什么好事情。

携程负债规模的膨胀速度令人瞠目结舌。2008年,携程负债规模才6亿,2017年达到756亿,增幅高达126倍!

数据来源:公司历年财报 制图:叶檀财经

资产增加是好事,但得注意负债规模。在不考虑最优资本结构的情况下,负债规模迅速飙升,对企业而言绝对不是什么好事情。

携程负债规模的膨胀速度令人瞠目结舌。2008年,携程负债规模才6亿,2017年达到756亿,增幅高达126倍!

数据来源:公司历年财报 制图:叶檀财经

16.55倍、62.31倍、126倍……虽然绝对规模疯狂增长,资金状况却在恶化,因为相对于总资产,尤其是负债而言,货币资金规模的增长速度还是太低了。

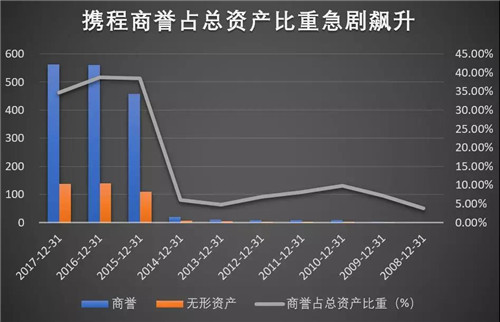

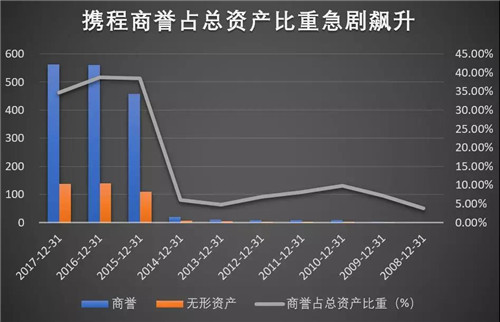

吞并一切 一统江湖

2015年,携程货币资金和总资产规模大幅飙升,出现异常。再看一下商誉,大涨24倍,由2014年的19亿飙升至457亿,占总资产的比重也由6.07%飙升至38.47%。

商誉这种虚资产规模的膨胀,极大的损害了资产的质量。

数据来源:公司历年财报 制图:叶檀财经

16.55倍、62.31倍、126倍……虽然绝对规模疯狂增长,资金状况却在恶化,因为相对于总资产,尤其是负债而言,货币资金规模的增长速度还是太低了。

吞并一切 一统江湖

2015年,携程货币资金和总资产规模大幅飙升,出现异常。再看一下商誉,大涨24倍,由2014年的19亿飙升至457亿,占总资产的比重也由6.07%飙升至38.47%。

商誉这种虚资产规模的膨胀,极大的损害了资产的质量。

数据来源:公司历年财报 制图:叶檀财经

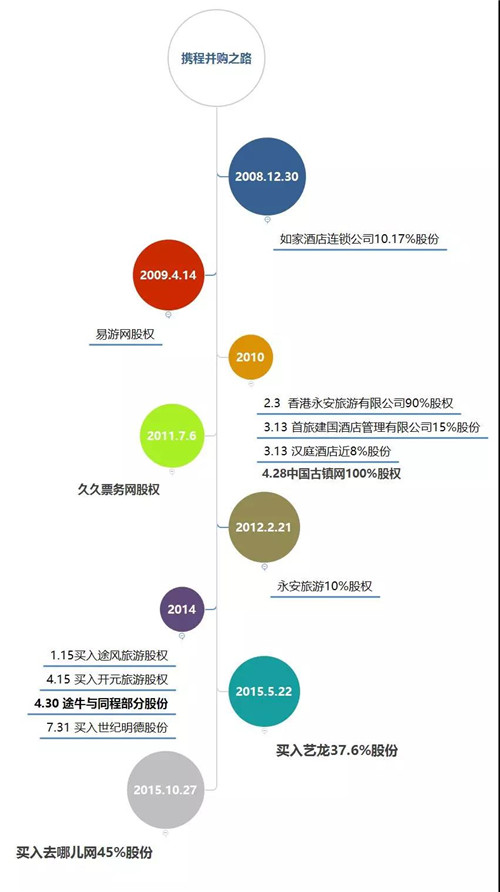

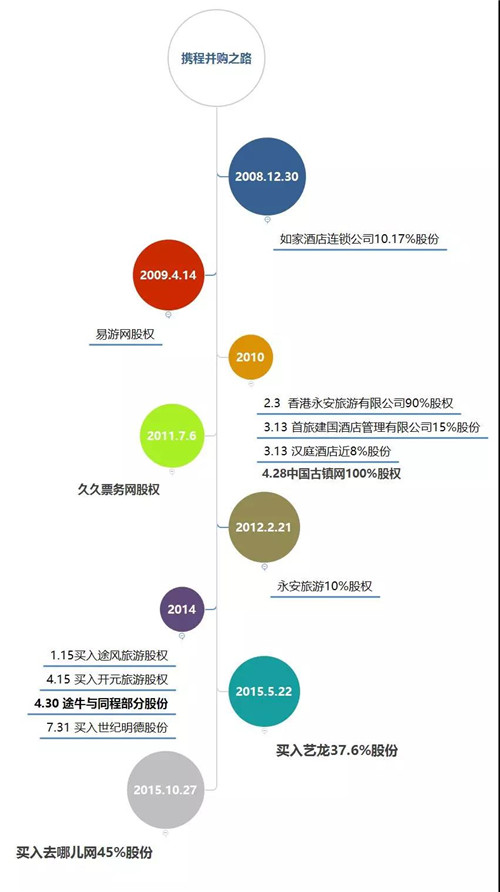

2015年发生了什么?先把时间往前翻几年:

2011年,在线旅游代理平台群雄争霸,携程、艺龙、去哪儿等是主要玩家。互联网世界没有平局、只有输赢,竞争激烈。

2012年7月,携程单挑艺龙,宣布投入5亿美元打价格战,这场战役导致三季度艺龙净利润暴跌98%,携程暴跌39%。2013年12月,携程再次拿出5亿元人民币围剿艺龙,双方再次元气大伤。

这还没完。修整大半年后,携程狠揍去哪儿,2014年9月,携程下降在去哪儿网的酒店产品,去哪儿高调反击,宣布投入15亿元打价格战,导致去哪儿当年亏损18.5亿,携程四季度迎来上市11年首亏。

打价格战,受益的是用户,苦的是企业。2015年,三家企业实在打不动了,坐下来谈判。

2015年5月22日,携程出资4亿美元收购艺龙37.6%的股权,成为最大股东。随后又想并购去哪儿,在得到银湖资本5亿美元融资后,去哪儿拒绝了携程。被逼无奈,携程找到持股61%的百度,以股权置换的形式获得去哪儿45%的股权。

从此,携程统一了在线旅游代理行业,财务上合并了艺龙和去哪儿的报表。

数据来源:公司历年财报 制图:叶檀财经

2015年发生了什么?先把时间往前翻几年:

2011年,在线旅游代理平台群雄争霸,携程、艺龙、去哪儿等是主要玩家。互联网世界没有平局、只有输赢,竞争激烈。

2012年7月,携程单挑艺龙,宣布投入5亿美元打价格战,这场战役导致三季度艺龙净利润暴跌98%,携程暴跌39%。2013年12月,携程再次拿出5亿元人民币围剿艺龙,双方再次元气大伤。

这还没完。修整大半年后,携程狠揍去哪儿,2014年9月,携程下降在去哪儿网的酒店产品,去哪儿高调反击,宣布投入15亿元打价格战,导致去哪儿当年亏损18.5亿,携程四季度迎来上市11年首亏。

打价格战,受益的是用户,苦的是企业。2015年,三家企业实在打不动了,坐下来谈判。

2015年5月22日,携程出资4亿美元收购艺龙37.6%的股权,成为最大股东。随后又想并购去哪儿,在得到银湖资本5亿美元融资后,去哪儿拒绝了携程。被逼无奈,携程找到持股61%的百度,以股权置换的形式获得去哪儿45%的股权。

从此,携程统一了在线旅游代理行业,财务上合并了艺龙和去哪儿的报表。

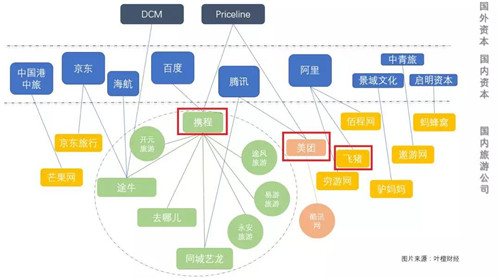

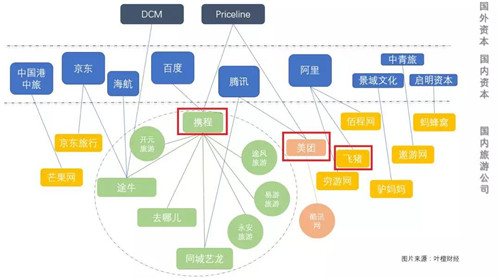

数据来源:公开资料 制图:叶檀财经

在此之前,携程还并购了如家、易游网、中国古镇网、永安旅游、久久票务网、开元旅游、途风旅游、途牛、同程等股权。

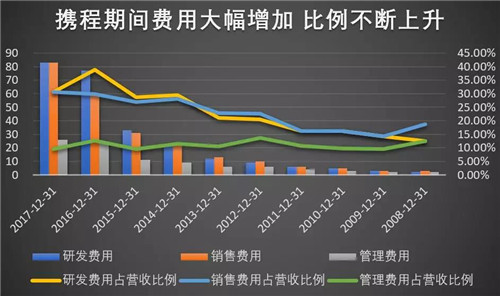

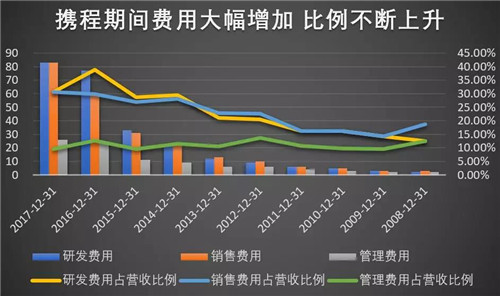

问题是,携程合并艺龙、去哪儿之后,期间费用率不仅没有下降,反而不断上升。从2008年到2017年,携程的研发、销售和管理费用增长了41倍、27.倍和13倍。

销售费用和研发费用占营收的比重由18.75%和12.5%飙升至30.74%。

数据来源:公开资料 制图:叶檀财经

在此之前,携程还并购了如家、易游网、中国古镇网、永安旅游、久久票务网、开元旅游、途风旅游、途牛、同程等股权。

问题是,携程合并艺龙、去哪儿之后,期间费用率不仅没有下降,反而不断上升。从2008年到2017年,携程的研发、销售和管理费用增长了41倍、27.倍和13倍。

销售费用和研发费用占营收的比重由18.75%和12.5%飙升至30.74%。

数据来源:公司历年财报 制图:叶檀财经

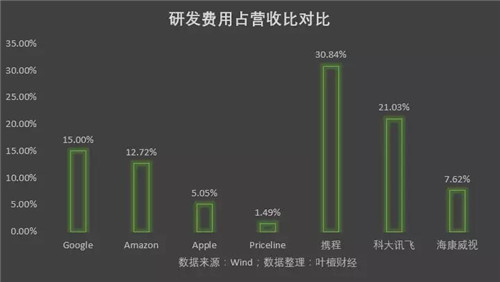

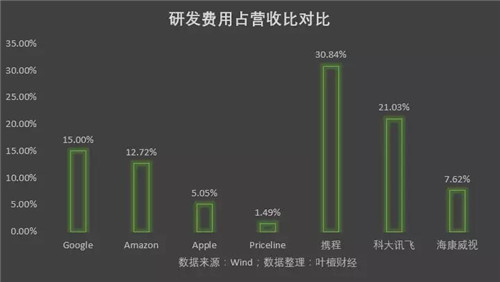

比较诡异的是,2017年携程研发费用高达83亿美元,占营收的比重高达30%以上!全球在线旅游网站龙头 Priceline的研发费用占当年营收的比例才仅为1.5%。携程这种研发费用投入力度,远超其他高科技企业,谷歌、亚马逊、海康威视、科大讯飞都比不上。

数据来源:公司历年财报 制图:叶檀财经

比较诡异的是,2017年携程研发费用高达83亿美元,占营收的比重高达30%以上!全球在线旅游网站龙头 Priceline的研发费用占当年营收的比例才仅为1.5%。携程这种研发费用投入力度,远超其他高科技企业,谷歌、亚马逊、海康威视、科大讯飞都比不上。

数据来源:公司财报 制图:叶檀财经

难道携程要学京东方,卧薪尝胆二十年,最后憋个大招吗?不是的。

如此高的研发费用,似乎没有使产品体验得到多大提升,仍然会出现“携程在手,说走就走不了”的现象。另外,剔除并购影响,携程的无形资产没有明显增加。

其实,携程的研发费用里面除了真正的技术研发,还包括与各类供应商的对接成本,也就是渠道费用和商务拓展。其他公司都把这些算到销售费用或管理费用,携程算到研发费用里面,大概是这样“好看”一点吧。

巨鳄也会腹背受敌

滴滴的今天 携程的明天

国内在线旅游市场仍然有非常大的空间。艾瑞咨询预计,2018年之后在线旅游市场交易规模将会保持平稳增长,增幅维持在14.0%左右,2022年冬奥会期间将会较2021年有较大增长。

数据来源:公司财报 制图:叶檀财经

难道携程要学京东方,卧薪尝胆二十年,最后憋个大招吗?不是的。

如此高的研发费用,似乎没有使产品体验得到多大提升,仍然会出现“携程在手,说走就走不了”的现象。另外,剔除并购影响,携程的无形资产没有明显增加。

其实,携程的研发费用里面除了真正的技术研发,还包括与各类供应商的对接成本,也就是渠道费用和商务拓展。其他公司都把这些算到销售费用或管理费用,携程算到研发费用里面,大概是这样“好看”一点吧。

巨鳄也会腹背受敌

滴滴的今天 携程的明天

国内在线旅游市场仍然有非常大的空间。艾瑞咨询预计,2018年之后在线旅游市场交易规模将会保持平稳增长,增幅维持在14.0%左右,2022年冬奥会期间将会较2021年有较大增长。

数据来源:艾瑞咨询 制图:叶檀财经

携程系是国内在线旅游市场绝对的龙头老大,具有一定的垄断优势。再往上看,BATJ都有自己的平台,相互持股关系复杂。但是,阿里系的在线旅游代理平台,如飞猪、百程网、穷游网等非常独立,跟国内几家互联网巨头基本没啥牵扯。

数据来源:艾瑞咨询 制图:叶檀财经

携程系是国内在线旅游市场绝对的龙头老大,具有一定的垄断优势。再往上看,BATJ都有自己的平台,相互持股关系复杂。但是,阿里系的在线旅游代理平台,如飞猪、百程网、穷游网等非常独立,跟国内几家互联网巨头基本没啥牵扯。

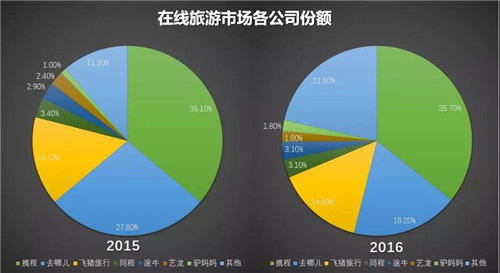

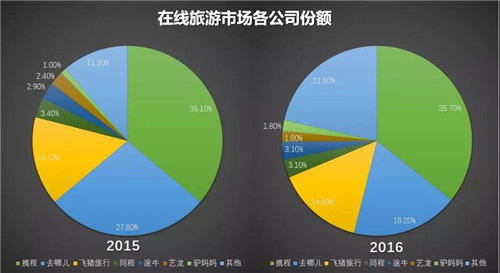

携程系的市场份额有多少呢?半壁江山。易观国际数据显示,2016年包括去哪儿、艺龙在内的携程系合计占有的市场份额高达55.7%。

携程系的市场份额有多少呢?半壁江山。易观国际数据显示,2016年包括去哪儿、艺龙在内的携程系合计占有的市场份额高达55.7%。

数据来源:易观国际 制图:叶檀财经

垄断市场就可以高枕无忧了?看看滴滴的就知道了,竞争对手一直磨刀霍霍。腹背受敌,这就是滴滴的今天,也会是携程的明天。

目前,能跟携程火拼的就只剩下飞猪、美团、驴妈妈,以及京东旅行,后面这些追随者在不断蚕食市场份额。

在线旅游代理业务,并没有太高的技术壁垒,产品和服务也都没有明显的差异化,最重要的就是流量,得流量者得天下。美团、阿里、京东都有巨大的流量,对携程的威胁不容忽视,而携程这种通过捆绑销售来赚钱的模式会引起反感,最终会伤害品牌。

芳华已逝

大肚油腻中年男如何卖出高价?

携程网再也不是当年出走时的样子了,目前看没有新的方向或新的商业模式,投资者一定要冷静对待其CDR回归A股。

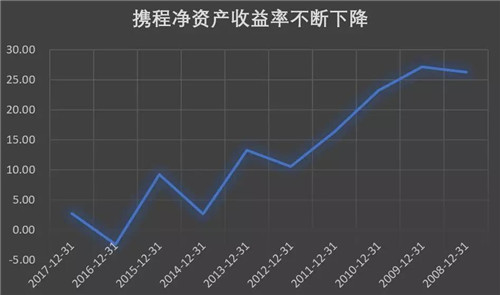

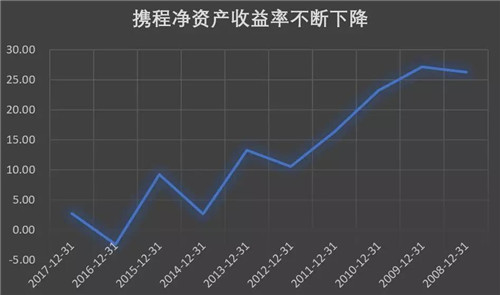

值得注意的是,携程净资产收益率不断下降,从原来的26.67%下降至2.74%。

数据来源:易观国际 制图:叶檀财经

垄断市场就可以高枕无忧了?看看滴滴的就知道了,竞争对手一直磨刀霍霍。腹背受敌,这就是滴滴的今天,也会是携程的明天。

目前,能跟携程火拼的就只剩下飞猪、美团、驴妈妈,以及京东旅行,后面这些追随者在不断蚕食市场份额。

在线旅游代理业务,并没有太高的技术壁垒,产品和服务也都没有明显的差异化,最重要的就是流量,得流量者得天下。美团、阿里、京东都有巨大的流量,对携程的威胁不容忽视,而携程这种通过捆绑销售来赚钱的模式会引起反感,最终会伤害品牌。

芳华已逝

大肚油腻中年男如何卖出高价?

携程网再也不是当年出走时的样子了,目前看没有新的方向或新的商业模式,投资者一定要冷静对待其CDR回归A股。

值得注意的是,携程净资产收益率不断下降,从原来的26.67%下降至2.74%。

面对一只油腻中年的股票,投资者一定要特别关注公司估值,否则买贵了,不知道啥时业绩才能夯实估值。

幸好,无论横向还是纵向对比,携程网的估值都处于相对低位。

面对一只油腻中年的股票,投资者一定要特别关注公司估值,否则买贵了,不知道啥时业绩才能夯实估值。

幸好,无论横向还是纵向对比,携程网的估值都处于相对低位。

数据来源:wind 制图:叶檀财经

数据来源:wind 制图:叶檀财经

辉煌股价 十年十倍

1999年,梁建章创立携程网。2003年,携程网在纳斯达克上市,目前是国内最大的在线旅游代理平台。

上市以来,股价辉煌,前复权股价从每股1.41美元上涨至40美元,涨幅高达20倍,给投资者带来丰厚回报。

辉煌股价 十年十倍

1999年,梁建章创立携程网。2003年,携程网在纳斯达克上市,目前是国内最大的在线旅游代理平台。

上市以来,股价辉煌,前复权股价从每股1.41美元上涨至40美元,涨幅高达20倍,给投资者带来丰厚回报。

携程股价爆发背后有业绩支持。

从2008年到2017年,携程网营收由14.82亿飙升至267.8亿,年复合增速高达37.93%。最近几年,营收增速更是加速,基本在40%左右,2016年增速一度高达76.45%。

同一时期,携程网前复权股价由5.95美元上涨至44.1美元,年复合增速为24.93%。

携程股价爆发背后有业绩支持。

从2008年到2017年,携程网营收由14.82亿飙升至267.8亿,年复合增速高达37.93%。最近几年,营收增速更是加速,基本在40%左右,2016年增速一度高达76.45%。

同一时期,携程网前复权股价由5.95美元上涨至44.1美元,年复合增速为24.93%。

数据来源:公司历年财报 制图:叶檀财经

2017年,携程网营收同比增长39.27%,至267.8亿,其中酒店预订和航空售票收入分别达到95亿和122亿,二者合计占总营收的比重超过80%!

数据来源:公司历年财报 制图:叶檀财经

2017年,携程网营收同比增长39.27%,至267.8亿,其中酒店预订和航空售票收入分别达到95亿和122亿,二者合计占总营收的比重超过80%!

数据来源:公司历年财报 制图:叶檀财经

一直以来,这两项业务都是公司的拳头业务,增速飞快,不亚于新业务。

数据来源:公司历年财报 制图:叶檀财经

一直以来,这两项业务都是公司的拳头业务,增速飞快,不亚于新业务。

数据来源:公司历年财报 制图:叶檀财经

携程的航空售票业务比重稳定,但酒店预订业务比重却不断下降,已经由2008年的50%下降至2017年的35%,需要引起警惕。

数据来源:公司历年财报 制图:叶檀财经

携程的航空售票业务比重稳定,但酒店预订业务比重却不断下降,已经由2008年的50%下降至2017年的35%,需要引起警惕。

数据来源:公司历年财报 制图:叶檀财经

再见,翩翩少年!

无论从股价还是营收的角度,以前携程的确是一家优秀企业,可以说是翩翩少年。出走半生,如今已变成一个油腻中年,虽然眉宇间虽还留有年少时的英气,骨子里已经有心无力。

从2008年到2017年,携程毛利率一直维持在70%、80%的高位,最近四年毛利率更是增长了10个百分点。

但净利率不断下滑,一个台阶一个台阶往下走,尤其是2014年和2016年,净利率竟然低至1.25%和-8.51%。2017年虽然反弹至8.07%,仍远低于2011年以前30%的水平,直接导致公司净利润下降。

数据来源:公司历年财报 制图:叶檀财经

再见,翩翩少年!

无论从股价还是营收的角度,以前携程的确是一家优秀企业,可以说是翩翩少年。出走半生,如今已变成一个油腻中年,虽然眉宇间虽还留有年少时的英气,骨子里已经有心无力。

从2008年到2017年,携程毛利率一直维持在70%、80%的高位,最近四年毛利率更是增长了10个百分点。

但净利率不断下滑,一个台阶一个台阶往下走,尤其是2014年和2016年,净利率竟然低至1.25%和-8.51%。2017年虽然反弹至8.07%,仍远低于2011年以前30%的水平,直接导致公司净利润下降。

数据来源:公司历年财报 制图:叶檀财经

跟营收稳步增长不同,携程净利润波动幅度非常大。

2013年以前,携程净利润增速高可至59.05%,低可至-33.63%,这种波动幅度已经超过非常多公司,但是跟最近几年相比,还是小巫见大巫。

最近三年携程净利润波幅的绝对值,最高达到933.06%,最低也高达157.05%。

数据来源:公司历年财报 制图:叶檀财经

跟营收稳步增长不同,携程净利润波动幅度非常大。

2013年以前,携程净利润增速高可至59.05%,低可至-33.63%,这种波动幅度已经超过非常多公司,但是跟最近几年相比,还是小巫见大巫。

最近三年携程净利润波幅的绝对值,最高达到933.06%,最低也高达157.05%。

数据来源:公司历年财报 制图:叶檀财经

随着公司发展,携程货币资金规模不断膨胀,资金状况却在恶化。

从2008年至2017年,携程货币资金规模由11亿增长至182亿,增幅高达16.55倍,但资产规模由26亿膨胀至1620亿,增幅高达62.31倍。这导致携程货币资金占总资产比例不断下降,由10年前的42.31%下降至11.23%。

数据来源:公司历年财报 制图:叶檀财经

随着公司发展,携程货币资金规模不断膨胀,资金状况却在恶化。

从2008年至2017年,携程货币资金规模由11亿增长至182亿,增幅高达16.55倍,但资产规模由26亿膨胀至1620亿,增幅高达62.31倍。这导致携程货币资金占总资产比例不断下降,由10年前的42.31%下降至11.23%。

数据来源:公司历年财报 制图:叶檀财经

资产增加是好事,但得注意负债规模。在不考虑最优资本结构的情况下,负债规模迅速飙升,对企业而言绝对不是什么好事情。

携程负债规模的膨胀速度令人瞠目结舌。2008年,携程负债规模才6亿,2017年达到756亿,增幅高达126倍!

数据来源:公司历年财报 制图:叶檀财经

资产增加是好事,但得注意负债规模。在不考虑最优资本结构的情况下,负债规模迅速飙升,对企业而言绝对不是什么好事情。

携程负债规模的膨胀速度令人瞠目结舌。2008年,携程负债规模才6亿,2017年达到756亿,增幅高达126倍!

数据来源:公司历年财报 制图:叶檀财经

16.55倍、62.31倍、126倍……虽然绝对规模疯狂增长,资金状况却在恶化,因为相对于总资产,尤其是负债而言,货币资金规模的增长速度还是太低了。

吞并一切 一统江湖

2015年,携程货币资金和总资产规模大幅飙升,出现异常。再看一下商誉,大涨24倍,由2014年的19亿飙升至457亿,占总资产的比重也由6.07%飙升至38.47%。

商誉这种虚资产规模的膨胀,极大的损害了资产的质量。

数据来源:公司历年财报 制图:叶檀财经

16.55倍、62.31倍、126倍……虽然绝对规模疯狂增长,资金状况却在恶化,因为相对于总资产,尤其是负债而言,货币资金规模的增长速度还是太低了。

吞并一切 一统江湖

2015年,携程货币资金和总资产规模大幅飙升,出现异常。再看一下商誉,大涨24倍,由2014年的19亿飙升至457亿,占总资产的比重也由6.07%飙升至38.47%。

商誉这种虚资产规模的膨胀,极大的损害了资产的质量。

数据来源:公司历年财报 制图:叶檀财经

2015年发生了什么?先把时间往前翻几年:

2011年,在线旅游代理平台群雄争霸,携程、艺龙、去哪儿等是主要玩家。互联网世界没有平局、只有输赢,竞争激烈。

2012年7月,携程单挑艺龙,宣布投入5亿美元打价格战,这场战役导致三季度艺龙净利润暴跌98%,携程暴跌39%。2013年12月,携程再次拿出5亿元人民币围剿艺龙,双方再次元气大伤。

这还没完。修整大半年后,携程狠揍去哪儿,2014年9月,携程下降在去哪儿网的酒店产品,去哪儿高调反击,宣布投入15亿元打价格战,导致去哪儿当年亏损18.5亿,携程四季度迎来上市11年首亏。

打价格战,受益的是用户,苦的是企业。2015年,三家企业实在打不动了,坐下来谈判。

2015年5月22日,携程出资4亿美元收购艺龙37.6%的股权,成为最大股东。随后又想并购去哪儿,在得到银湖资本5亿美元融资后,去哪儿拒绝了携程。被逼无奈,携程找到持股61%的百度,以股权置换的形式获得去哪儿45%的股权。

从此,携程统一了在线旅游代理行业,财务上合并了艺龙和去哪儿的报表。

数据来源:公司历年财报 制图:叶檀财经

2015年发生了什么?先把时间往前翻几年:

2011年,在线旅游代理平台群雄争霸,携程、艺龙、去哪儿等是主要玩家。互联网世界没有平局、只有输赢,竞争激烈。

2012年7月,携程单挑艺龙,宣布投入5亿美元打价格战,这场战役导致三季度艺龙净利润暴跌98%,携程暴跌39%。2013年12月,携程再次拿出5亿元人民币围剿艺龙,双方再次元气大伤。

这还没完。修整大半年后,携程狠揍去哪儿,2014年9月,携程下降在去哪儿网的酒店产品,去哪儿高调反击,宣布投入15亿元打价格战,导致去哪儿当年亏损18.5亿,携程四季度迎来上市11年首亏。

打价格战,受益的是用户,苦的是企业。2015年,三家企业实在打不动了,坐下来谈判。

2015年5月22日,携程出资4亿美元收购艺龙37.6%的股权,成为最大股东。随后又想并购去哪儿,在得到银湖资本5亿美元融资后,去哪儿拒绝了携程。被逼无奈,携程找到持股61%的百度,以股权置换的形式获得去哪儿45%的股权。

从此,携程统一了在线旅游代理行业,财务上合并了艺龙和去哪儿的报表。

数据来源:公开资料 制图:叶檀财经

在此之前,携程还并购了如家、易游网、中国古镇网、永安旅游、久久票务网、开元旅游、途风旅游、途牛、同程等股权。

问题是,携程合并艺龙、去哪儿之后,期间费用率不仅没有下降,反而不断上升。从2008年到2017年,携程的研发、销售和管理费用增长了41倍、27.倍和13倍。

销售费用和研发费用占营收的比重由18.75%和12.5%飙升至30.74%。

数据来源:公开资料 制图:叶檀财经

在此之前,携程还并购了如家、易游网、中国古镇网、永安旅游、久久票务网、开元旅游、途风旅游、途牛、同程等股权。

问题是,携程合并艺龙、去哪儿之后,期间费用率不仅没有下降,反而不断上升。从2008年到2017年,携程的研发、销售和管理费用增长了41倍、27.倍和13倍。

销售费用和研发费用占营收的比重由18.75%和12.5%飙升至30.74%。

数据来源:公司历年财报 制图:叶檀财经

比较诡异的是,2017年携程研发费用高达83亿美元,占营收的比重高达30%以上!全球在线旅游网站龙头 Priceline的研发费用占当年营收的比例才仅为1.5%。携程这种研发费用投入力度,远超其他高科技企业,谷歌、亚马逊、海康威视、科大讯飞都比不上。

数据来源:公司历年财报 制图:叶檀财经

比较诡异的是,2017年携程研发费用高达83亿美元,占营收的比重高达30%以上!全球在线旅游网站龙头 Priceline的研发费用占当年营收的比例才仅为1.5%。携程这种研发费用投入力度,远超其他高科技企业,谷歌、亚马逊、海康威视、科大讯飞都比不上。

数据来源:公司财报 制图:叶檀财经

难道携程要学京东方,卧薪尝胆二十年,最后憋个大招吗?不是的。

如此高的研发费用,似乎没有使产品体验得到多大提升,仍然会出现“携程在手,说走就走不了”的现象。另外,剔除并购影响,携程的无形资产没有明显增加。

其实,携程的研发费用里面除了真正的技术研发,还包括与各类供应商的对接成本,也就是渠道费用和商务拓展。其他公司都把这些算到销售费用或管理费用,携程算到研发费用里面,大概是这样“好看”一点吧。

巨鳄也会腹背受敌

滴滴的今天 携程的明天

国内在线旅游市场仍然有非常大的空间。艾瑞咨询预计,2018年之后在线旅游市场交易规模将会保持平稳增长,增幅维持在14.0%左右,2022年冬奥会期间将会较2021年有较大增长。

数据来源:公司财报 制图:叶檀财经

难道携程要学京东方,卧薪尝胆二十年,最后憋个大招吗?不是的。

如此高的研发费用,似乎没有使产品体验得到多大提升,仍然会出现“携程在手,说走就走不了”的现象。另外,剔除并购影响,携程的无形资产没有明显增加。

其实,携程的研发费用里面除了真正的技术研发,还包括与各类供应商的对接成本,也就是渠道费用和商务拓展。其他公司都把这些算到销售费用或管理费用,携程算到研发费用里面,大概是这样“好看”一点吧。

巨鳄也会腹背受敌

滴滴的今天 携程的明天

国内在线旅游市场仍然有非常大的空间。艾瑞咨询预计,2018年之后在线旅游市场交易规模将会保持平稳增长,增幅维持在14.0%左右,2022年冬奥会期间将会较2021年有较大增长。

数据来源:艾瑞咨询 制图:叶檀财经

携程系是国内在线旅游市场绝对的龙头老大,具有一定的垄断优势。再往上看,BATJ都有自己的平台,相互持股关系复杂。但是,阿里系的在线旅游代理平台,如飞猪、百程网、穷游网等非常独立,跟国内几家互联网巨头基本没啥牵扯。

数据来源:艾瑞咨询 制图:叶檀财经

携程系是国内在线旅游市场绝对的龙头老大,具有一定的垄断优势。再往上看,BATJ都有自己的平台,相互持股关系复杂。但是,阿里系的在线旅游代理平台,如飞猪、百程网、穷游网等非常独立,跟国内几家互联网巨头基本没啥牵扯。

携程系的市场份额有多少呢?半壁江山。易观国际数据显示,2016年包括去哪儿、艺龙在内的携程系合计占有的市场份额高达55.7%。

携程系的市场份额有多少呢?半壁江山。易观国际数据显示,2016年包括去哪儿、艺龙在内的携程系合计占有的市场份额高达55.7%。

数据来源:易观国际 制图:叶檀财经

垄断市场就可以高枕无忧了?看看滴滴的就知道了,竞争对手一直磨刀霍霍。腹背受敌,这就是滴滴的今天,也会是携程的明天。

目前,能跟携程火拼的就只剩下飞猪、美团、驴妈妈,以及京东旅行,后面这些追随者在不断蚕食市场份额。

在线旅游代理业务,并没有太高的技术壁垒,产品和服务也都没有明显的差异化,最重要的就是流量,得流量者得天下。美团、阿里、京东都有巨大的流量,对携程的威胁不容忽视,而携程这种通过捆绑销售来赚钱的模式会引起反感,最终会伤害品牌。

芳华已逝

大肚油腻中年男如何卖出高价?

携程网再也不是当年出走时的样子了,目前看没有新的方向或新的商业模式,投资者一定要冷静对待其CDR回归A股。

值得注意的是,携程净资产收益率不断下降,从原来的26.67%下降至2.74%。

数据来源:易观国际 制图:叶檀财经

垄断市场就可以高枕无忧了?看看滴滴的就知道了,竞争对手一直磨刀霍霍。腹背受敌,这就是滴滴的今天,也会是携程的明天。

目前,能跟携程火拼的就只剩下飞猪、美团、驴妈妈,以及京东旅行,后面这些追随者在不断蚕食市场份额。

在线旅游代理业务,并没有太高的技术壁垒,产品和服务也都没有明显的差异化,最重要的就是流量,得流量者得天下。美团、阿里、京东都有巨大的流量,对携程的威胁不容忽视,而携程这种通过捆绑销售来赚钱的模式会引起反感,最终会伤害品牌。

芳华已逝

大肚油腻中年男如何卖出高价?

携程网再也不是当年出走时的样子了,目前看没有新的方向或新的商业模式,投资者一定要冷静对待其CDR回归A股。

值得注意的是,携程净资产收益率不断下降,从原来的26.67%下降至2.74%。

面对一只油腻中年的股票,投资者一定要特别关注公司估值,否则买贵了,不知道啥时业绩才能夯实估值。

幸好,无论横向还是纵向对比,携程网的估值都处于相对低位。

面对一只油腻中年的股票,投资者一定要特别关注公司估值,否则买贵了,不知道啥时业绩才能夯实估值。

幸好,无论横向还是纵向对比,携程网的估值都处于相对低位。

数据来源:wind 制图:叶檀财经

数据来源:wind 制图:叶檀财经